SPY FINANZA/ I numeri da brivido delle banche (non solo italiane)

Il sistema bancario europeo sta peggio di quel che sembra. MAURO BOTTARELLI ci parla di alcuni dati recentemente resi noti dall'Istituto economico tedesco Zew

Lapresse

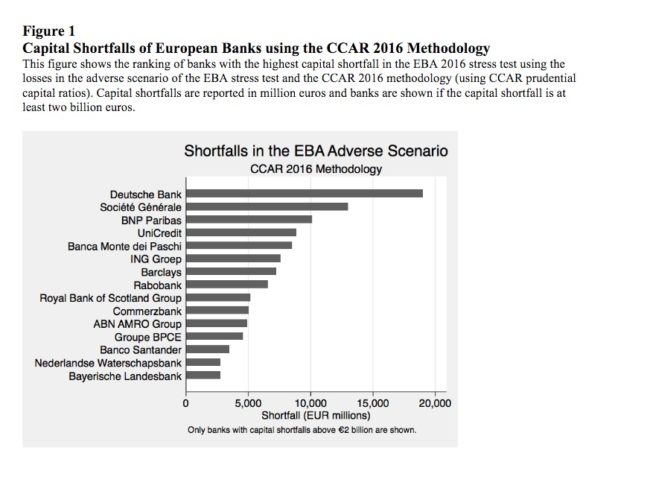

Lapresse Ops, forse c’è stata una piccolissima sottovalutazione del rischio. Le banche europee, infatti, non hanno la capitalizzazione necessaria per superare una nuova crisi finanziaria e, stavolta, nell’occhio del ciclone non c’è solo l’Italia. A certificarlo è stato lo Zew (Zentrum für Europäische Wirtschaftsforschung), l’istituto economico europeo di Mannheim, il quale in uno studio ha messo in discussione i risultati dei recenti stress test condotti dall’Eba, applicando agli istituti coinvolti i parametri più stringenti utilizzati dalla Federal Reserve. Nel dettaglio, la ricerca, che ha considerato le 51 banche europee, di cui 34 quotate e tutte sottoposte agli stress test dell’Eba, si è basata sulla comparazione di due metodologie: l’approccio usato dall’Eba negli stress test del 2014 contro quello adottato dalla Fed nel corso di quest’anno (Ccar2016). Tali parametri sono stati poi applicati a uno scenario che presume un calo del 40% del mercato azionario globale nell’arco di sei mesi, prospettiva più avversa rispetto a quanto previsto dagli stress test continentali. Inoltre, oltre a criticità come i non-performing loans, qui viene contemplata anche l’esposizione degli istituti ai derivati, cosa che l’Eba si guarda bene dal fare.

Come ci mostra il grafico a fondo pagina, tra gli istituti più colpiti ci sono Deutsche Bank, la quale nello scenario più avverso avrebbe bisogno di un’iniezione di capitale pari a 19 miliardi di euro, al netto di una capitalizzazione che oggi è di appena 17 miliardi, Societe Generale con 13 miliardi e Bnp Paribas con 10 miliardi. Mentre in quarta e quinta posizione, troviamo le nostre Unicredit e Monte dei Paschi, le quali necessiterebbero rispettivamente di 8,8 miliardi e 8,5 miliardi di euro. Occhi puntati quindi su Francia e Germania, dove continua a impazzare il dibattito sull’adeguatezza patrimoniale di Deutsche Bank e diventano sempre più insistenti le voci di una sua nazionalizzazione forzata.

Martedì il quotidiano tedesco Handelsblatt ha sottolineato come una raccolta di mezzi freschi in un contesto di mercato così volatile risulterebbe molto complessa, soprattutto considerando che il patrimonio complessivo dell’istituto tedesco si attesta, come già detto, intorno ai 17 miliardi di euro: «Non capiamo come si sia giunti a questa cifra, dagli stress test condotti dall’Eba non è emerso alcun fabbisogno di capitale», hanno risposto dalla banca, incuranti dei ridicolo in cui sprofondavano. «Il principale obiettivo dei recenti stress test era quello di incrementare la trasparenza sull’adeguatezza in termini di capitalizzazione in caso di pressione, non quello di rivelare effettivi ammanchi sui quali si sarebbe dovuto intervenire immediatamente», ha sottolineato Sascha Steffen, analista bancario e capo del dipartimento di ricerca International Finance and Financial Management dello Zew, co-autore dello studio, citato da MF-Milano Finanza. Tuttavia, un esito così positivo, con «la sola Monte dei Paschi che è risultata fallimentare con un fabbisogno di capitale pari a 5,6 miliardi di euro, valore simile a quello annunciato subito dopo la pubblicazione delle prove, ha scatenato la reazione avversa dei mercati, con l’indice EuroStoxx bancario che ha ceduto circa il 7,5% in due giorni», ha ricordato l’esperto. Come dire, chi investe e rischia i suoi soldi sa che gli stress test dell’Eba sono di fatto una farsa.

Lo scopo dello studio è stato quello di porre l’accento su un problema che attanaglia il comparto creditizio europeo e che lo differenzia da quello americano. La ricerca, infatti, ha evidenziato come ci sia effettivamente il bisogno di risorse fresche, cosa che non ha impedito a 28 delle 34 banche quotate facenti parte del campione dell’Eba di distribuire dividendi per 40 miliardi di euro nel 2015 con un payout superiore, in media, al 60% dei loro utili. «Permettere tutto ciò a banche sottocapitalizzate implica un trasferimento di ricchezza dagli obbligazionisti subordinati all’azionariato, cosa che aumenta le possibilità di bail in. Inoltre, questo potrebbe essere visto anche come un passaggio di denaro dai contribuenti agli azionisti, visto che l’intervento pubblico è permesso dalle regole di ristrutturazione vigenti», ha puntualizzato l’analista, portando come esempio la forte differenza esistente con il sistema statunitense.

La Fed, infatti, prevede come prima sanzione per le banche che dimostrino deficit patrimoniali il blocco di qualsivoglia forma di distribuzione dell’utile. Questa stessa disciplina è stata ipotizzata anche dall’Eba che ha specificato come «le autorità competenti possano considerare di richiedere agli istituti la modifica dei loro piani sul capitale, come l’introduzione di restrizioni sulle politiche di dividendo». A ogni modo, stando al giudizio di Steffen, tali misure dovevano essere prese molto prima: «Le nostre stime suggeriscono che se gli organi di supervisione avessero applicato blocchi simili già dal 2010, data di inizio della crisi dei debiti sovrani in Europa, il patrimonio conservato avrebbe potuto finanziare oltre il 50% dei deficit evidenziati».

Ma non basta. Perché non solo viviamo in un mondo con un sistema bancario europeo quantomeno intossicato ma, grazie alle Banche centrali, anche nel paese delle meraviglie di Alice. Il grafico più in basso, elaborato su dati di Bloomberg, ci dice come nella prima settimana di agosto, a livello globale, le aziende si siano indebitate tramite emissioni obbligazionarie per qualcosa come 98 miliardi di dollari, il massimo dal 1999, primo anno in cui sono cominciate le rilevazioni. In spolvero la Gran Bretagna, visto che Bmw, Hsbc e la bocciata Bnp Paribas hanno emesso carta per 2,1 miliardi lunedì scorso, questo dopo il diluvio obbligazionario statunitense che ha visto Berkshire Hathaway annunciare l’emissioni di debito per 2 miliardi di dollari in quattro tranche, mentre alla Archer-Daniels-Midland si sono limitati a 1 miliardo a dieci anni.

Ovviamente, i soldi racimolati da queste emissioni finiranno nello schema Ponzi classico per mantenere alti gli indici azionari attraverso i buybacks e da ringraziare sono ovviamente le Banche centrali, per l’esattezza Bce e Bank of Japan, con i loro programmi di acquisto di bond corporate: non a caso, il 2 agosto Microsoft ha dato vita all’emissione più grande della sua storia per finanziare l’acquisizione di Linkedin.

Inoltre, ora anche la Bank of England ha aumentato il suo programma di acquisto obbligazionario, ampliando la platea dei compratori di prima e ultima istanza. E qualcuno ne ha approfittato subito, visto che mercoledì mattina Bmw ha reso noto di aver emesso un bond a 6 anni denominato in sterline per un controvalore di 600 milioni con un rendimento dello 0,88% annuo. Tutto comprato dalla Bank of England? Non si sa, ma la cosa non mi stupirebbe troppo.

Tanto per capire l’aria che tira, l’ultima volta che Bmw era comparsa sul mercato britannico con un’emissione a 6 anni, aveva dovuto garantire un rendimento del 2,42%: questa volta, la domanda è stata per 1,3 miliardi a fronte di 600 milioni di emissione, ratio che ha permesso al produttore tedesco di limare il rendimento offerto di 8 punti base dallo yield iniziale. Ormai è il Bengodi, grazie alle Banche centrali. Più in generale, lo yield medio per bond corporate denominati in sterline è oggi al minimo record del 2,25%.

A livello globale, da inizio anno è stato emesso debito per 2,3 triliardi di dollari da parte di compagnie e banche, incluse tre delle emissioni obbligazionarie più grandi di sempre, stando a dati di Dealogic. Insomma, il leverage corporate continua a crescere, mentre l’Ebitda delle aziende stagna e a livello di ratio del debito aziendale come frazione del Pil siamo di nuovo ai livelli delle ultime due crisi finanziarie: nel 2000 eravamo al 45%, nel 2007 al 45% e oggi al 45%. Auguri. Ma finché il giochino funziona, nessuno si preoccupa delle conseguenze ovvie che ci saranno in futuro.

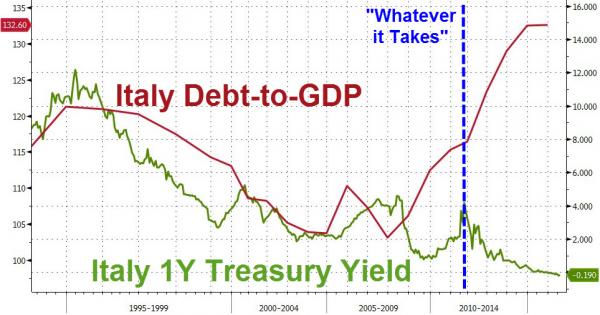

Mercoledì, infatti, come ci mostra il grafico qui sotto, l’Italia ha venduto debito a 12 mesi per 6 miliardi di controvalore con un rendimento di -19 punti base. Pensate che questa farsa potrà durare in eterno?

© RIPRODUZIONE RISERVATA

I commenti dei lettori