Lo so, posso sembrare ossessionato da quella che chiamo la grande pantomima globale, ma in ballo, nella disputa che coinvolge Banche centrali e governi, c’è il destino non di un ciclo economico ma di un intero assetto futuro. Quindi, mi scuserete se ogni tanto ci ritorno. E qual è l’avamposto di questa commedia delle parti, oggi? Ovviamente, la cosiddetta “guerra commerciale” fra Usa e Cina. La quale, a inizio settimana, ha vissuto il suo ennesimo capitolo con nuovi dazi su 200 miliardi di controvalore di prodotti cinesi importati negli Usa. Ora, qualche numero, al di là delle retorica e della narrativa ufficiale. Guardate questo grafico: ci mostra plasticamente come nel mese di agosto, quindi con l’intero primo pacchetto di tariffe in atto, il deficit statunitense sia andato peggio dei 70,6 miliardi attesi dagli economisti (il range dei 36 “esperti” interpellati andava da 68 a 73,9 miliardi), attestandosi a 75,8 miliardi, appena poco distante dal record toccato a luglio con 76,025 miliardi.

Le esportazioni Usa sono calate a 137,912 miliardi di controvalore contro i 140,199 miliardi di luglio, mentre le importazioni sono salite dello 0,7%, passando da 212,246 miliardi di luglio a 213,742 miliardi di agosto. E cos’hanno importato maggiormente gli Usa dalla Cina? Automobili, un netto aumento del 3,2%. E chi ha perso oltre ai produttori Usa? Ce lo dice questo altro grafico, il quale è stato diffuso martedì, dopo il tonfo del titolo di Bmw al Dax in seguito al taglio dell’outlook da parte della casa tedesca, “a causa della guerra commerciale globale”.

Cosa vi dico dall’inizio, quando si parla delle reali finalità del duello Usa-Cina? E se servisse un’altra conferma, ce lo offre una parte in causa. Ovvero, l’amministratore delegato della Ford, James Hackett, a detta del quale «dal nostro punto di vista, le tariffe sui metalli ci hanno già drenato un miliardo di dollari dai profitti. E l’ironia della situazione sta nel fatto che la nostra fonte principale di approvvigionamento oggi sia il mercato interno statunitense. Se questa disputa andrà avanti ancora per un po’, ci farà ancora più danno. I prezzi delle materie prime a livello interno, infatti, non potrà che salire ancora». Ma non basta. Stando a uno studio del Center for Automotive Research diffusa dalla Nbc News, se la dinamica tariffaria proseguirà e anzi salirà di tono come preannunciato, le vendite di auto negli Stati Uniti potrebbe collassare a soli 2 milioni di veicoli all’anno, di fatto sostanziando la perdita di 715mila posti di lavoro negli Usa e mettendo a rischio un comparto che contribuisce al Pil del Paese per 62 miliardi di dollari.

Per Kristin Dziczek, vice-presidente ed economista senior del Center for Automotive Research, se verrà attivata la Section 232, quella che dichiara le auto e la componentistica straniera come una “minaccia nazionale”, «il settore potrebbe entrare in una spirale ribassista al livello di quella innescata dall’ultima recessione». È questa la finalità di Trump nella sua disputa con Pechino, colpire le aziende Usa, soprattutto del ramo automotive che già sta patendo un aumento dell’import cinese, nonostante i dazi? É questa la geniale mossa di Trump per rendere l’America great again? Signori, non prendiamoci in giro e guardiamo in faccia la realtà: Pechino non solo non presenta nemmeno un livido, finora, ma non si è nemmeno spettinata il ciuffo della sua potenza commerciale. L’Europa, locomotiva tedesca in testa con manifattura e industria, sì invece. Inoltre, mancherebbe una pedina alla guerra commerciale, se fosse reale: il dollaro è ancora troppo forte. E questa – come vi dicevo pochi giorni fa – potrebbe essere la missione pre-elettorale di Donald Trump, visto che dopo gli attacchi alla Fed per la sua politica di rialzo dei tassi, ora si potrebbe entrare addirittura a gamba tesa sulle dinamiche del biglietto verde. O, quantomeno, minacciarlo.

Come? Attraverso almeno un paio di opzioni praticabili per ottenere quel risultato. Primo, ordinare al Tesoro – con il quale, non a caso, il presidente è apertamente in guerra – attraverso la Fed di New York di vendere dollari e comprare valute estere come yen ed euro, utilizzando l’Exchange Stabilization Fund. Il quale, però, ha a sua disposizioni assets per un controvalore di soli 22 miliardi di dollari, poco per avere un impatto reale sui mercati. Quindi, ecco la seconda opzione, chiamiamola “nucleare”: eliminare i limiti di intervento del Fondo e bypassare lo stesso Congresso, a rischio di impasse dopo le elezioni di mid-term di novembre, dichiarando l’intervento a livello monetario un’emergenza nazionale, fattispecie che gli garantisce poteri pressoché assoluti. Fra cui quello di obbligare la Fed a usare il suo “conto corrente” per vendere dollari su larghissima scala.

Resta un punto ancora oscuro: perché questa strategia, di fatto ulteriormente autolesionistica a livello economico, sia sul breve che sul medio termine? Cui prodest? La stessa economia americana, in un circolo vizioso che appare kafkiano. E il perché è presto detto. Se in ossequio alla narrativa della ripresa, la Fed ha dato vita al suo taper del programma di acquisto pluri-trimestrale, mettendo a dieta il suo bilancio, oggi la realtà comincia a mordere. E a dire che senza nuovo stimolo, l’intero castello di carte rischia di cadere. Ed eccoci alla stretta attualità, visto che la stessa Fed non più tardi di mercoledì scorso ha operato il suo terzo rialzo dei tassi dei quattro previsti per quest’anno, portando il costo del denaro nel range 2-2,25% e scatenando nuovamente le ire della Casa Bianca.

Tranquilli, è il solito sketch del poliziotto buono e quello cattivo, un classicissimo di Hollywood che funziona a meraviglia anche in politica. E proprio la Fed, con il suo agire, ci dimostra paradossalmente come la guerra commerciale in atto sia meramente una commedia degli equivoci con una finalità preparatoria precisa, ovvero gettare le basi proprio di un’inversione a U delle politiche monetarie delle Banche centrali, quantomeno quelle statunitense e cinese, entrambe – ancorché con metodi differenti – impegnate in programmi di contrazione creditizia. A vostro modo di vedere, avendo contro il Presidente e agli albori di quelli che tutti dipingono come la guerra commerciale del secolo, una Banca centrale – non avendone certo tutto questo bisogno dopo anni di stamperia già due rialzi da inizio anno – si sente obbligata ad alzare di nuovo i tassi, rischiando in prima istanza di mandare fuori controllo del tutto le criticità valutarie/debitorie dei mercati emergenti, esposti alle fluttuazioni delle loro monete sul biglietto verde? Delle due, l’una: o la Fed vuole dare una mano a Trump nel trasformare la disputa con Pechino in una Waterloo autolesionistica oppure quell’evento è tutto tranne che realmente a rischio di destabilizzazione sistemica. O, quantomeno, di evoluzione incontrollata.

Guardate qui, è il testo emesso dal Fomc della Federal Reserve dopo la riunione in cui ha deciso il nuovo rialzo del tassi: è identico a quello del mese prima, ma guardate qual è l’unica differenza? Una frase in meno, quella cancellata con la riga rossa. Proprio quella della natura accomodante della politica monetaria: come dire, noi chiudiamo ufficialmente con la stagione del Qe, siamo a posto, qualsiasi cosa accada globalmente. Quella frase era rimasta tale per almeno tre anni, da quando si è cominciato ad alzare i tassi, era sempre rimasta a monito, quasi un voler rassicurare il mercato che, in caso di necessità o emergenza, si sarebbe intervenuti, che la guardia restava alta. Proprio ora, invece, nel momento in cui la tensione economica e commerciale doveva essere alle stelle per lo scontro con Pechino, si decide di cancellarla. Un segnale simbolico preciso, quasi pacchiano.

Alla Fed, stanno giocando signori. E alla Casa Bianca si prestano che è un piacere, per almeno due motivi. Primo, chi sta patendo danni pesanti in prospettiva, visto che tra poco la Bce chiuderà i rubinetti, è il competitor commerciale europeo, un qualcosa che certamente non fa sgorgare lacrime né a Pechino, né a Washington. Secondo, per quanto in rialzo, non solo l’inflazione reale non ha ancora eroso la carne viva dei falsi aumenti salariali Usa (basti vedere i dati del Treasury di inizio settimana, i quali smentiscono clamorosamente quelli del Bureau for Labor Statistics e parlano di aumenti salariali su base annua solo dell’1% negli ultimi 5 mesi), ma la febbre dei record in continuo aggiornamento di Wall Street ha completamente irretito gli americani, i quali ormai fanno coincidere pavlovianamente nella loro percezione della realtà lo stato di salute dell’economia reale con quello delle equities. E, salvo disastri, questo stato d’animo non cambierà certo drasticamente da qui a poco più di un mese, quando il Paese voterà per le elezioni di mid-term. Insomma, una recita perfetta. Almeno finora.

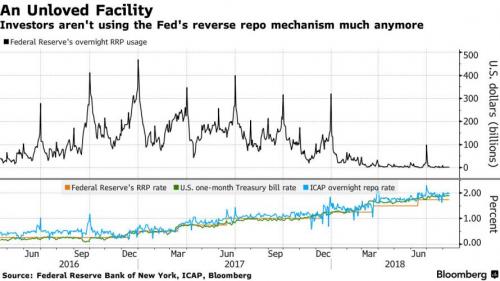

Qual è, infatti, ragionando sul medio periodo, il principale dilemma con cui deve fare i conti la Fed? Come mantenere il tasso overnight sui fed funds entro la sua banda di obiettivo, mentre contemporaneamente prova a normalizzare la politica monetaria (non a caso, come ulteriore cortina fumogena, ha già reso noto il consensus dei membri del Fomc al quarto rialzo dei tassi in dicembre e a tre nuovi ritocchi nel 2019). Un problema aggravato dal Tesoro e della sua necessità monstre di finanziamento di un Budget federale in continua espansione, oltre che dal diluvio di nuove emissioni necessarie a finanziare quel disavanzo. Insomma, i tassi overnight non scendono, anzi si ampliano per scelte politiche di bilancio. Ma occorre farli scendere, pena un sistema che grippa. E come? Questi due grafici mettono la situazione in prospettiva, partendo da un indicatore proxy della dinamica in atto: ovvero il poco utilizzo della facility per operazioni repo overnight della Fed da parte delle banche, sintomo che ogni penny nelle riserve è intoccabile e che ogni ulteriore intervento di dimagrimento del bilancio della Fed in seno al programma di normalizzazione dei tassi rischia di andare a intaccare la spina dorsale di liquidità del sistema. Insomma, il sistema finanziario Usa sconta già oggi una penuria di liquidità, nonostante le riserve della Fed siano comunque poco sotto la bella cifra dei 2 trilioni di dollari.

Sintesi? Ce la mostra il secondo grafico: è pressoché impossibile operare nuovi rialzi dei tassi senza dare vita a un evento di mercato potenzialmente distruttivo. E questa teoria non è stata campata in aria da qualche blogger, bensì da Zoltan Pozsar, ex strategist della Fed di New York e oggi analista presso Credit Suisse. Insomma, allo stato attuale del post-Qe globale, la Fed giunta a questo livello del suo programma di rialzo deve formarsi e ricominciare a espandere il suo stato patrimoniale, “già nel 2019” fa notare Ian Lyngen, analista presso Bmo. Quindi, potrebbe occorrere un deterioramento della situazione, il classico casus belli, per poter riattivare la stamperia, ovviamente facendo riferimento alla formula dell’emergenza indotta da condizioni peggiorate nel quadro internazionale.

Magari, una guerra commerciale che non faccia troppo male ai contendenti nell’immediato (e con una narrativa che vede appunto l’opinione pubblica americana ancora talmente in luna di miele con i miracoli di Wall Street da non mettere troppo sul piatto della bilancia il carovita indotto, tanto un domani saremo tutti miliardari grazie alla Borsa), ma che spinga l’eurozona in recessione anticipata e obblighi Mario Draghi ai salti mortali, oltretutto con prospettive inflazionistiche al rialzo, come ha ricordato lui stesso lunedì all’Europarlamento, potrebbe aiutare questo sviluppo. Non secondariamente, inoltre, tenendo l’epicentro della nuova crisi lontano dalle mura di casa. Sia per Washington, sia per Pechino.

P.S.: Le cifre del Def e la reazione dei mercati? Non ho nulla da aggiungere a quanto ho scritto nel mio articolo di ieri. Anzi sì, una cosa sola: non preoccupatevi per chi vende il nostro debito. Siate terrorizzati da chi lo sta comprando.