Et voilà, a pochi giorni dall’annuncio del ministro dell’Interno in visita a Washington e in Francia è tornato l’allarme estremismo islamico. Poi non dite che non vi avevo avvisato. Ma c’è da capirli, poveri cugini. Occorre mettere in campo una cortina fumogena di quelle serie, stavolta. Per capire il perché, guardiamoci attorno.

Nel nostro Paese. Basta cooking shows e chef tramutati in star televisive, ecco la nemesi: signore e signori, la nuova tendenza è il “digiuno intermittente”, la dieta che fa impazzire le star e che consente dimagrimento e purificazione. Di fatto, si salta il pasto a intervalli regolari. Se ne parla ovunque. E l’esercito di testimonial vede aumentare le proprie truppe ogni giorno, capitanato non a caso da una tele-virologa oggi riciclatasi come paladina della vita sana (la “bolla Covid” ha generato più orfani di quella tech).

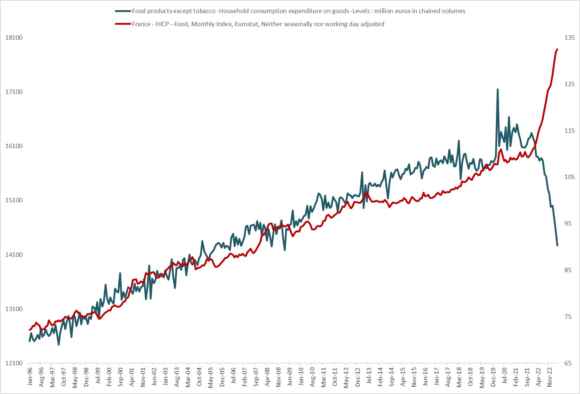

Per carità, nulla di male. Anzi, prestare attenzione alla dieta e allo stile di vita è cosa buona e giusta. Sorge però spontaneo un dubbio: esiste una qualche correlazione fra la montante ondata di inflazione e questa nobilitazione del digiuno? Insomma, stiamo mettendo il proverbiale rossetto al maiale del carrello mezzo vuoto? Date un’occhiata al grafico, di fatto un breakdown del dato inflazionistico della Francia: la linea rossa rappresenta l’andamento dei prezzi alimentari, quella blu i consumi dei medesimi.

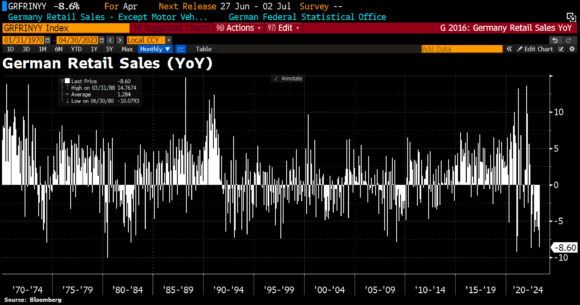

Ora date un’occhiata a quest’altro grafico. Si tratta del dato relativo alle vendite al dettaglio in Germania, anch’esso relativo al mese di maggio. Al netto dell’aggiustamento alle dinamiche dei prezzi, ci troviamo di fronte a un -8,6%. E quale è stato il driver di questo profondo rosso nella principale economia europea? Un sobrio -10% nei consumi alimentari.

Insomma, il combinato di inflazione e salari reali negativi sta cominciando a mordere l’ex locomotiva. Non a caso, nel corso del fine settimana appena passato, lo stesso Olaf Scholz che ieri prometteva aiuto e solidarietà all’Italia, ha subito una pesante contestazione a Falkensee, la città del Brandeburgo nota per essere stata letteralmente divisa in due dal Muro. Le accuse? Essere un guerrafondaio e affamatore. Un Cancelliere Spd che viene scacciato a fischi nella ex Ddr. Qualcosa non torna. Qualcosa non va. Qualcosa, soprattutto, rischia di precipitare in fretta. Non a caso, Christine Lagarde non più tardi di 24 ore fa ha confermato un sicuro, ulteriore rialzo dei tassi al meeting Bce del 15 giugno prossimo. E, a occhio e croce, lastricato la strada a un altro ritocco il 27 luglio. Non a caso, ospite al Festival dell’Economia di Torino, il Governatore di Bankitalia, Ignazio Visco, ha dichiarato che in fatto di rialzi dei tassi sarebbe stato più graduale rispetto all’azione dell’Eurotower, sottolineando come la politica monetaria da sola non basta.

E attenzione, perché non più tardi di tre giorni fa abbiamo avuto conferma di come una delle voci più pesanti a livello di erosione del potere d’acquisto e di redditi medio-bassi, l’energia, abbia sostanzialmente visto le bollette italiane invariate a maggio, nonostante il drastico calo dei prezzi energetici. Mentre quelli alimentari volano. Sarà per questo che ci bombardano con il “digiuno intermittente”? Sarà per questo che in Francia occorre la cortina fumogena dell’estremismo islamico e da noi quella della Corte dei Conti impicciona?

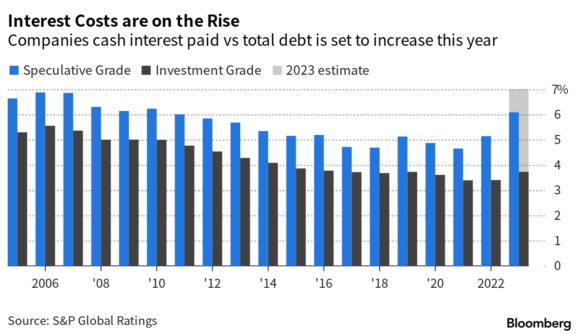

Signori, esiste una sola domanda da porsi: quale sarà la next shoe to drop? Conviene chiederselo con largo anticipo. Anzi, nemmeno troppo largo. E in base a due criticità. La prima fa riferimento a quest’altro grafico: stando a S&P Global, oggi il tasso di interesse sul debito che le junk-firms statunitensi sono chiamate a onorare è il più alto dal 2010. Per l’esattezza, 6,1% contro il 5,1% dello scorso anno. Di fatto, un bel problema. Perché la transizione di strutture creditizie e debitorie aziendali già vulnerabili e designate per un mondo a tassi zero permanenti, oggi appare sempre più lastricata di potenziali default. E possibili cascate di fallen angels, aziende sul baratro del downgrade creditizio che si affacciano ora ai parametri delle zombie firms.

La seconda criticità è strettamente connessa alla prima. Ma con dimensioni sistemiche ben maggiori. Tre giorni fa era stata la Bank of Australia a sorprendere con un inaspettato aumento dei tassi di interesse al 4,1%, il massimo da 11 anni. Mercoledì, invece, la notizia market-sensitive è arrivata dal Canada. E non si tratta della nuvola di fumo che ha avvolto New York, proveniente proprio dai devastanti incendi boschivi in atto in quel Paese. Bensì la scelta della Bank of Canada di archiviare a tempo di record la sua scelta di pausa nel processo rialzista, aumentando il tasso overnight dal 4,5% al 4,75%, il massimo dal 2001. E per quanto a muovere l’interesse dei giornali siano solo le decisioni di Fed e Bce, Australia e Canada hanno indubbiamente un valore di proxies. La prima è un’economia pesantemente commodity-driven, la seconda rappresenta da sempre lo spoiler di ogni bolla immobiliare nordamericana. A partire dalle oscillazioni del prezzo del lumber, il legname da costruzione. Entrambe si sono rimangiate a tempo di record l’annuncio di stop ai rialzi, entrambe hanno sfondato livelli di costo del denaro visti decenni fa. Come il record nel costo degli interessi per le junk-rated firms Usa. E i futures parlano chiaro: se a oggi la riunione della Fed della prossima settimana vede ancora prezzato un mantenimento del livello attuale, gli odds per un aumento il 25-26 luglio sono già saliti al 40%. E se invece Jerome Powell e soci stupissero più o meno tutti, seguendo l’esempio australiano e canadese?

Attenzione, perché appare chiaro come il problema dell’inflazione sia ormai strutturale, sistemico e insito nella natura stessa di un mondo basato su Qe perenne. Le equities non reggono più flussi di liquidità costante e necessitano di vasi comunicanti in punta di deflazione da esportare (nel caso della Cina) o travasare nelle dinamiche dei prezzi (Occidente). Quindi, o policy error oppure – appunto – la necessità di continue next shoes to drop che garantiscano anfratti di emergenzialità per permettere alla Banche centrali di stimolare, paradossalmente in pieno regime di Qt e rialzo dei tassi. Un gioco pericoloso. Molto pericoloso. Che l’economia Ue, per come è strutturata rispetto a quelle anglosassoni, non può reggere.

— — — —

Abbiamo bisogno del tuo contributo per continuare a fornirti una informazione di qualità e indipendente.