Tutti contro Fineco. La notizia della comunicazione che la banca ha inviato ai correntisti con liquidità immobile sul conto superiore ai 100.000 euro – di fatto, a rischio chiusura unilaterale del conto – ha scatenato una reazione cutanea di populismo degna dell’eritema solare di un islandese dopo due giorni a Lampedusa. Maledette banche, affamatori di popolo! Uniamo a questo mantra ormai totemico fin dal 2007, le condizioni di oggettivo disagio socio-economico da Covid e la miscela vincente per un articolo acchiappa-like è servita. Semplice ma sempre efficace. E, soprattutto, a bassissimo costo di analisi.

Lungi da me difendere le banche per interesse, professionale o personale. Il mio conto corrente parla da solo e la direttrice della mia filiale sa quanto posso rompere l’anima, se le spese di gestione appaiono sproporzionate. Detto questo, quella missiva di Fineco ai correntisti va letta per ciò che in realtà è: il vero, enorme proxy dell’inflazione in arrivo. Non sono impazzito, tranquilli. Cerco di spiegarmi.

Gli apologeti del Qe perenne, i beatificatori della liquidità a pioggia e della monetizzazione del debito ci hanno raccontato per mesi e mesi che il Qe non provoca inflazione. Di fatto, è come il vaccino AstraZeneca: non ha effetti collaterali avversi. Balle. Li ha eccome. Il problema è che fino a oggi a pagarne le conseguenze erano state soltanto le banche del Nord Europa, tedesche in testa. Le quali, infatti, avevano cominciato a chiedere commissioni per la gestione della sempre crescente liquidità ferma sui conti, come sorta di compensazione ai tassi negativi sui depositi imposti dalla Bce. Una realtà. Tanto è vero che la stessa Banca centrale ha messo mano alla questione, operando sul cosiddetto tiering per cercare di limitare l’impatto della discesa sotto zero. Ma di mese in mese, la situazione è peggiorata.

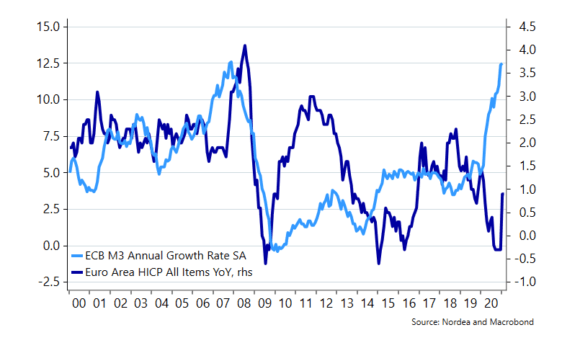

Prima erano soltanto i clienti più facoltosi a vedersi applicato la sgradevole balzello, poi si è cominciato a scendere sui controvalori. Oggi come oggi, alcuni istituti applicano penali anche su normali conti correnti con liquidità in giacenza non certo degna di un miliardario. Ma si sa, finché la questione fa arrabbiare la Bundesbank, a queste latitudini i cultori della tipografia Lo Turco festeggiano. Riflesso pavloviano di anti-rigorismo. Ecco che, oggi, la questione travalica i confini verso sud. E sapete perché? Lo mostra plasticamente questo grafico: l’eurozona sta letteralmente affogando nella liquidità, visto il livello senza precedenti raggiunto dalla massa monetaria M3.

E attenzione, perché il grafico di Nordea – non a caso – compara quello tsunami di carta con l’indice di calcolo dell’inflazione dell’eurozona: se la correlazione storica sarà rispettata, auguroni a tutti noi. Ma si sa, il Qe non crea inflazione. E nemmeno distorsioni. Sfortuna volle che nessuno abbia avuto la medesima fregola da rigorista di Jens Weidmann: ovvero, porsi il problema di come quel trend già in atto avrebbe potuto esondare e travalicare i confini del Nord Europa, stante il livello di risparmi in crescita esponenziale a causa dei lockdown uniti ai programmi di sostegno dei vari Governi (dove questi funzionano, ovviamente). Insomma, ricevo comunque una compensazione anche se non lavoro e non spendo perché è tutto chiuso. Tradotto, i soldi in banca continuano a crescere. Fermi sul conto, perché non so come investire. Oppure ho paura di investire.

Sapete qual è la colpa di Fineco? Duplice. In primis, la durezza dell’intervento, degno di un tackle a piedi uniti del Mauro Tassotti prima maniera. Seconda e peggiore, aver giocoforza dovuto scoperchiare il vaso di Pandora per prima, stante il suo modello di business che garantisce meno cuscinetto difensivo rispetto a una dinamica che sta rapidamente andando fuori controllo. E che, stante il livello di insicurezza rispetto ai reali tempi di uscita dell’Europa dalla crisi pandemica, rischia solo di peggiorare. Perché nel frattempo, le prospettive inflazionistiche stanno salendo. E non poco. Lo mostra questo grafico, risalente a non più tardi di giovedì scorso: la misurazione dello swap a cinque anni è al massimo dal 2019.

Ma tranquilli, è solo temporanea e transitoria come dinamica, lo ha confermato Christine Lagarde. Quella che rivendicava di non essere stata chiamata per chiudere gli spread, salvo averli letteralmente sigillati. E cosa si dovrebbe fare, libri di economia del primo anno alla mano, quando i prezzi cominciano ad andare in ebollizione? Quantomeno, rallentare i programmi espansivi. Magari fermarli. Addirittura, pensare a un primo rialzo del tassi. Come fatto non più tardi di venerdì dalla Banca centrale russa, la quale ha portato il benchmark dal 4,25% al 4,50%. Ma siccome ormai vige la regola Erdogan, ovvero chiunque avanzi simili ipotesi viene defenestrato, ecco che tre quarti del board Bce spinge invece per un aumento ulteriore del controvalore (e non del ritmo, da non confondere) degli acquisti, sfoderando per intero il mitologico envelop a disposizione.

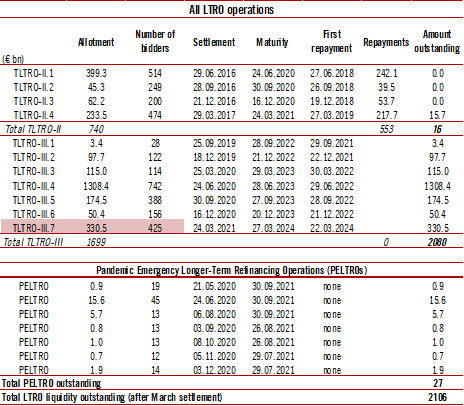

Sarà forse per questa impostazione maggioritaria da manicomio economico che Fineco ha sentito il bisogno di inviare quella lettera così rude e anticipando i tempi? Cosa dite? E attenzione, perché non è affatto da escludere che altri – passata la paura e la timidezza – ora ne seguano l’esempio, potendosi trincerare dietro l’alibi del così fan tutti (o, in questo caso, così fa Fineco). Guardate questa tabella, la quale ci mostra come – nel silenzio generale di quella stampa che si è divertita a impallinare Fineco, dimostrando di amare molto il vincere facile – giovedì scorso 425 banche dell’eurozona abbiano preso in prestito soldi a lungo termine presso la Bce nel corso della nuova asta Tltro, il cui allotment è stato infatti di ben 330,5 miliardi di euro.

Guardate gli ammontare delle aste precedenti: quella appena conclusa è stata l’operazione di rifinanziamento con controvalore maggiore dal giugno 2020, quando la pandemia stava falcidiando il resto del pianeta e l’Europa post-lockdown tentava la ripartenza. Le banche, all’epoca, fecero il pieno. In generale, siamo di fronte alla terza in assoluto per ammontare dall’inizio del secondo ciclo di Tltro (2016). Cosa dite, c’è qualche rognetta generale nel sistema bancario? Oppure pensate che gli istituti di credito abbiano fatto rifornimento per mantenere fluido il meccanismo di trasmissione del credito a famiglie e imprese?

Magari, solo magari, l’ecatombe obbligazionaria delle ultime settimane ha inferto un bel colpo ai bond che giacciono nei bilanci delle banche iscritti a valori ben distanti da quelli attuali. Detto fatto, si tamponano le perdite con i soldi a costo zero e a lungo termine della Bce, tanto per non rovinare i conti e non fare figuracce ai prossimi stress test. E cos’ha fatto saltare in aria i rendimenti, se non le prospettive inflazionistiche in rialzo a causa di un Qe globale che ormai appare prezzato come perenne? Certo, dare la colpa a quei banksters di Fineco è molto facile. E genera consensi da bar. Ma occorre raccontarla tutta, la verità. Al netto delle strategie più o meno customer-friendly degli istituti. Se si andrà avanti così, prepariamoci tutti a ricevere – chi prima, chi dopo – quel genere di missiva. Magari meno esplicita, magari quasi suadente nei toni e con in allegato un bel calendario. Ma la questione non cambia: i costi occulti del Qe hanno smesso di suonare alla porta. E l’hanno sfondata.

— — — —

Abbiamo bisogno del tuo contributo per continuare a fornirti una informazione di qualità e indipendente.