Prima di tutto, in bocca al lupo a Sergio Ermotti, richiamato come Ceo di UBS dal 5 aprile prossimo. Tradotto? I conti off-the-book di Credit Suisse sono peggio di quelli di Enron. Serve Mister Wolf. Come in Pulp fiction. Detto questo, il grafico ci mostra la realtà. Nitida. Senza filtri.

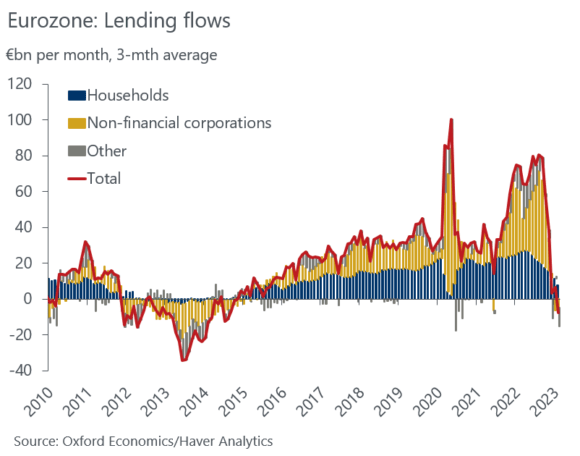

L’ultima volta che le dinamiche creditizie dell’eurozona avevano raggiunto i livelli attuali, le prospettive economiche erano pessime. E i cosiddetti regolatori non solo lo ammettevano, ma operavano di conseguenza a livello di scelte monetarie. E fiscali, liberando i Governi da vincoli e lacciuoli sui conti. Erano i tempi del Covid. Oggi il trend è quello dell’immagine, i flussi creditizi sono virati in negativo dopo due anni di inondazione da pandemia.

E attenzione, perché questa figura non incorpora il fall-out di SVB e il pressoché scontato processo di ulteriore contrazione a cui le banche daranno vita. Sarà per questo che il mercato, dopo lo spavento per Deutsche Bank, ha deciso di autoconvincersi che tutto andrà bene? Sarà per questo che, magicamente, la Bce ha alzato le prospettive di crescita dell’eurozona all’1% (+0,5% rispetto alla previsione precedente, pur sempre in calo dal +3,65% del 2022) e, soprattutto, rivisto in drastico calo quelle sull’inflazione, attesa al 3% a fine anno? Probabile. Di fatto, quella a cui stiamo assistendo è la più chiara delle discese verso il limbo della recessione. O, in caso la Bce prosegua il suo mea culpa si fermi, mettendo in campo anche qualche veicolo di backdoor funding stile Fed, la scorciatoia verso il mitologico soft landing.

Comunque sia, il mercato sta implicitamente dichiarando terminato il ciclo rialzista. Questo presuppone due opzioni, però. Primo, l’inflazione comincerà davvero e seriamente a calare già dalla primavera, dopo il ritorno di fiamma del mese di febbraio. Secondo, le dinamiche dei prezzi passano in secondo piano e godono di revisioni dopate, di fatto scavalcate proprio dalla nuova priorità di lotta all’innesco di una contrazione. Resta un’unica certezza: a livello Ue, nessuno parla.

Certo, c’è grande dibattito sugli e-fuels che garantiranno all’industria automobilistica tedesca il bicchiere mezzo pieno. Certo, si discute con più o meno onestà intellettuale di condivisione del problema migratorio. Ma a fronte di Usa che vedono tutti i loro regolatori finanziari in fibrillazione, qui si ode solo silenzio. Come prima di una tempesta.

Nessuna parola da Paolo Gentiloni, le solite rassicurazioni da Christine Lagarde, oblio imbarazzato da parte di quell’Eba che con i suoi stress test, di fatto, ha certificato solo conti al netto dei Level3 e false rassicurazioni. Davvero la Bce metterà tutto in pausa già dal prossimo board? E questo basterà oppure scatterà l’ennesima tornata di aste Tltro di rifinanziamento a lungo termine per quelle stesse banche che 10 giorni fa sono corse in massa proprio a ripagare in anticipo quanto ottenuto negli anni scorsi? La ratio loan-to-deposit delle banche europee è peggiore di quelle Usa. Siamo in area 89%. In compenso, l’esposizione a derivati di vario genere non ha nulla da invidiare a quella dei colleghi di Oltreoceano. Senza una Fed e un Treasury alle spalle, però. Solo Christine Lagarde con la sua evanescente presenza e un clima da mors tua vita mea fra i Paesi membri.

Cavalieri bianchi al largo delle coste italiane? L’improvvisa esplosione del caso Pnrr-Italia e la sospensione della terza tranche da 16 miliardi fanno riflettere. D’altronde, cari lettori, ce la siamo voluta. E cercata. Quello che stiamo osservando delinearsi – per l’ennesima volta – è il meraviglioso mondo del mercato. Quando ancora nell’aria ristagna l’odore della paura legato al caso SVB, ecco che mercoledì il Nasdaq ha segnato un aumento del 20% dai minimi di dicembre. Di fatto, il giubilato indice tech è entrato ufficialmente in bull market. Il tutto dopo oltre 200.000 licenziamenti nel comparto.

Ecco forse la chiave di quel successo, una ragione macro e vecchia scuola. Più convincente dell’ennesima ondata di idiozie legate alle magnifiche sorti e progressive del settore, finora in grado di gonfiare i multipli di utile per azione e giustificare buybacks. Tutto scordato. Tutto un brutto sogno. E non importa che la banca capace di mandare zampe all’aria per una settimana il mondo intero fosse legata, persino nel nome, a quel mondo di unicorni e supercazzole assortite. La Fed ha di nuovo compiuto il miracolo. E guarda caso, Elon Musk decide di colpo di trasformarsi in pilastro del realismo, chiamando la comunità a uno stop precauzionale nello sviluppo di ChatGpt, addirittura scomodando millenaristici e orwelliani rischi per l’umanità.

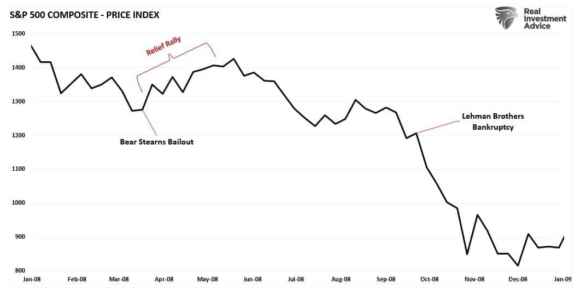

Tradotto? La ruota è ripartita a razzo. E il criceto è strafatto di anfetamine. Attenzione al grafico, però. E attenzione alla trappola del relief rally. E mentre il Nasdaq diviene bull, attenzione al Bear.

La maiuscola è di prammatica, trattandosi di un nome proprio: Bear Stearns. Ovvero, il pesce pilota del grande esperimento del 2008. Il 14 marzo di quell’anno, infatti, la Fed di New York garantì al gigante tremebondo i 25 miliardi di liquidità necessari a tamponare la falla dei subprime che cominciavano a bollire come l’acqua della pasta. Un’operazione emergenziale, poiché BS offrì come collaterale a quel prestito la carta da parati in questione. Non a caso, le altre istituzioni finanziarie si erano rifiutate di “salvare” la collega.

Detto fatto, fino a giugno fu rally per lo Standard&Poor’s 500. Poi, cominciò la discesa. Lenta. La palla di neve che scivola a valle. E travolge tutto. Perché il grafico di Real Investment Advice parla chiarissimo: l’estate vide il sistema operare l’ennesima moral suasion sulla realtà che rischiamo di rivivere oggi. Tra luglio e inizio settembre, i corsi azionari sembrarono stabilizzarsi. In compenso, il FRA-OIS esplose. L’interbancario congelato, i tassi repo a fare compagnia alla Cristoforetti.

Ma quelli sono indicatori che la gente comune non conosce, sono sigle e acronimi che non vanno sule prima pagine dei giornali. Restano chiusi nelle sale riunioni. Condizione che, però, poche settimane dopo permise a termini come subprime e spread di divenire di uso tristemente comune, quanto affitto e vacanze.

History repeating? Chissà. In effetti, siamo a marzo. Come allora. In effetti, i prodromi del rally ci sono. E in effetti, i sottostanti macro non lo giustificano affatto. Se non uno scampato pericolo percepito e amplificato come tale, all’epoca Bear Stearns, oggi SVB (e Deutsche Bank). Forse il mercato prezza un Jerome Powell in versione Clark Kent, pronto a entrare nella cabina telefonica in versione nerd e uscirne con il mantello di Superman? Be careful what you wish for.

— — — —

Abbiamo bisogno del tuo contributo per continuare a fornirti una informazione di qualità e indipendente.