SPY FINANZA/ La “tempesta perfetta” sta arrivando (ma non dalla Borsa cinese)

Stavolta la "tempesta perfetta" sta davvero arrivando, spiega MAURO BOTTARELLI. Il rischio è di vedere una situazione come quella del 2008, se non persino peggiore

Infophoto

Infophoto Ci siamo, stavolta la “tempesta perfetta” sta davvero arrivando. E non mi sto riferendo all’ennesima sospensione delle contrattazioni in quel casinò allucinante che è la Borsa cinese, ma a ben altro: siamo prossimi alla resa dei conti e l’unico modo per evitare un 2008 al cubo è che la Fed cambi idea in fretta e mandi i tassi in negativo.

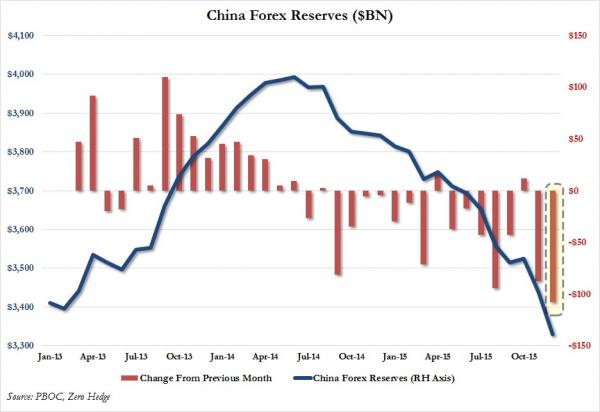

Se non lo fa non c’è speranza di cavarsela. Il problema, lo ripeto, non è lo Shanghai Composite, ma il fatto che a dicembre le riserve estere cinesi sono calate molto più del previsto (come si nota nel primo grafico a fondo pagina), visto che sono passate da 3,438 triliardi di dollari a 3,330 triliardi, molto più dei 20 miliardi stimati all’inizio e tutto per cercare di difendere lo yuan.

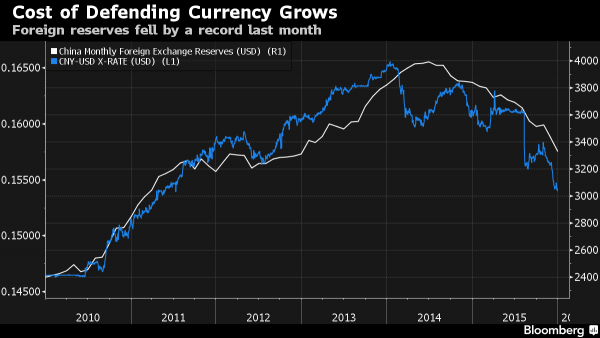

Ieri le autorità sono intervenute con una nuova svalutazione, ma è la dinamica in atto a spaventare: avendo speso cinque volte l’ammontare preventivato, le autorità hanno sì garantito allo yuan di apparire stabile agli occhi degli osservatori internazionali, ma in realtà hanno dovuto vendere con il badile securities per tamponare gli outflows di capitale che non paiono volersi fermare. Il secondo grafico ci mostra meglio il paradosso in atto: mentre svaluta in maniera che ritiene controllata la sua moneta, Pechino vede gli outflows monetari aumentare in continuazione, forzando così la Banca centrale a intervenire e rallentare la svalutazione stessa. Questo porta a un processo perverso in base al quale la Cina non solo svaluta a un ritmo più lento di quanto non sperasse, ma si sostanzia anche in un’accelerazione nell’utilizzo di riserve: attenzione, non manca molto, ancora qualche centinaio di miliardi e sarà davvero il momento di suonare il campanello del panico.

Ricordate, solo a dicembre Pechino ha bruciato 108 miliardi di dollari. Ma di più, il fatto che la Banca centrale abbia tagliato così tanto il fixing della valuta questa settimana ci segnala come le autorità siano preoccupate che l’economia stia per affrontare pressioni ribassiste sempre maggiori: considerando i deboli fondamentali cinesi, il trend di lungo termine per lo yuan in indebolimento e per i capitali in fuga non è affatto cambiato.

Ora, a questa dinamica ne vanno aggiunte altre due. Prima, il petrolio è andato in picchiata anche ieri: il Wti americano in mattinata perdeva il 5,24% a 32,19 dollari, il Brent crude con consegna a marzo cedeva il 5,75% a 32,64 dollari. Tre le ragioni fondamentali: proprio il rallentamento dell’economia cinese, il testa a testa fra Iran a Arabia Saudita, fra i maggiori esponenti dell’Opec, e i dati sulle scorte Usa, Queste ultime, infatti, risultano in calo ufficialmente, ma pare solo per ragioni tecniche, perché il greggio è stato trasformato in derivati: la produzione, in ogni caso, fa registrare un aumento. Infatti, la Us Energy Information Administration ha reso noto che le scorte di greggio sono scese a 5,1 milioni di barili nella settimana conclusa il primo gennaio. Un dato che di solito ha il potere di rinvigorire i prezzi, ma gli analisti hanno detto che la riduzione è dovuta alla pratica di smaltire le scorte di greggio a fine anno trasformandolo in derivati, cosa che consente ai gruppi Usa del settore di beneficiare di agevolazioni fiscali. In ogni caso, «il calo delle scorte è più che compensato dal continuo aumento della produzione», ha commentato a Marketwatch Rob Haworth, esperto di investimenti per conto di Us Bank Wealth Management.

La produzione di greggio negli Stati Uniti è aumentata di 17mila barili al giorno per un totale di 9.22 milioni di barili durante la settimana conclusa il 1 gennaio, ha scritto sempre l’Eia. È facile vedere dov’è finito tutto il greggio derivante dal calo delle scorte: nel corso dell’ultima settimana di dicembre, le scorte di gasolio sono balzate di 10,6 milioni di barili e i distillati, che includono il gasolio da riscaldamento, hanno visto balzare le scorte di 6,3 milioni di barili a settimana, secondo l’agenzia americana per l’energia.

Intanto il differenziale di prezzo per barile tra il Wti americano e il Brent si è ridotto, al punto che il West Texas per breve tempo mercoledì è stato trattato a premio sul Brent per la prima volta in più di cinque anni: «I prezzi del petrolio rischiano di rimanere sotto pressione fino a quando non ci saranno segnali concreti che la produzione sta rallentando o c’è un danno significativo per la produzione del Medio Oriente, o ancora belle sorprese sulla crescita economica globale», ha concluso Haworth.

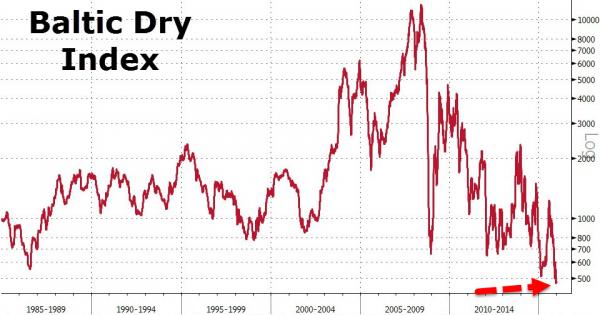

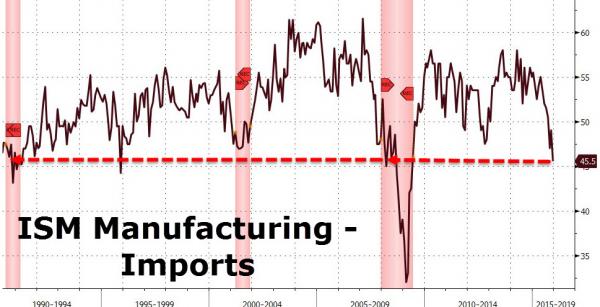

La seconda dinamica da mettere in preventivo è riassunta nel primo grafico a fondo pagina, ovvero il Baltic Dry Index collassato al minimo storico di 468, di fatto il costo dei noli per trasportare merci secche (non liquidi) sulle tratte asiatiche è zero, c’è una saturazione assoluta che porta quasi ad azzerare i costi dello shipping a fronte di consumi in netto rallentamento. Il secondo grafico, relativo all’import manifatturiero statunitense, ci conferma la dinamica in atto: tanto che Deutsche Bank parla chiaramente di una “tempesta perfetta” per le commodities secche che sta preparandosi all’orizzonte, con il miglioramento di fine anno che non si è palesato e le bancarotte che cominciano a crescere di numero.

Ecco cosa scrive la banca tedesca nel suo ultimo report: «Il miglioramento nei costi dei noli per commodities non liquide che ci attendevamo per la fine del 2015 non si è materializzato e, stando a conversazioni che abbiamo avuto con molti nostri contatti nell’industria, pensiamo che un certo numero di aziende legate a questo comparto stia contemplando l’ipotesi di vendere assets per ottenere liquidità, abbassare il tasso di capitale bruciato quotidianamente e ridurre gli impegni legati al capitale». E ancora: «La saturazione in atto ha implicazioni negative per il valore di asset ed equities e, in maniera ancora più critica, può portare facilmente a fratture nei covenants diloan-to-value di molte aziende, di fatto rendendo necessarie azioni diluitive ulteriori. Solitamente, le aziende del ramo dry bulk hanno cash sufficiente per coprire l’operatività dell’anno seguente e oltre, ma non è il caso attuale: anzi, molte aziende non sono affatto preparate a un altro calo nella valutazione degli assets». Inoltre, la maggior parte delle aziende del ramo ha già dovuto mettere in atto misure dolorose per adattarsi alle condizioni di mercato, come far richiesta di Chapter 11 o emettere equities a prezzo scontato o cancellare/posticipare nuove offerte di spedizione.

Il problema è che l’effetto positivo di queste mosse verrebbe certamente vanificato se si arrivasse a un ulteriore trend ribassista nel valore degli assets, visto che già oggi i livelli di loan-to-value della maggior parte delle aziende quotate è ai massimi. Il rischio? Che ci si muova all’unisono verso una vendita di assets anticipata che porti alla creazione di una spirale ribassista generale, alla quale seguirebbe un calo dei valori degli assets che richiederà immediatamente nuova equity per tamponare i gap. Di fatto, una trappola mortale. Non è un caso, quindi, che uno che di crisi ne sa qualcosa come George Soros, ieri abbia detto chiaramente che «il pericolo di contagio scatenato dalla crisi valutaria cinese ricorda da vicino quello della crisi dei mutui subprime del 2008».

Gli investitori devono stare molto attenti, i mercati mondiali stanno attraversando un momento di crisi pericoloso, ha avvertito il miliardario investitore durante un forum economico in Sri Lanka. Dopo anni di grandi incrementi del Pil, la Cina non riesce a trovare un nuovo modello di crescita sostenibile e le sue svalutazioni massicce dello yuan stanno contagiando il resto del mondo, ha sottolineato Soros. Un rialzo del costo del denaro negli Stati Uniti con il conseguente rafforzamento del dollaro e stretta creditizia metterà da quest’anno la parola fine all’era dei tassi zero e questo rappresenta una sfida insormontabile per le economie in via di sviluppo. Il rischio è che si scateni una crisi globale come quella di otto anni fa e la Cina ha un grave problema, non riesce ad adattarsi alla nuova realtà: «Possiamo dire con una certa sicurezza che si tratta di una crisi. Quando si dà un’occhiata ai mercati finanziari, si notano serie difficoltà, che mi ricordano la crisi che abbiamo avuto nel 2008».

Non è un caso che dopo che le autorità di Pechino hanno effettuato una nuova svalutazione dello yuan l’altra notte, i mercati cinesi – che normalmente aprono alle 9.30 locali e chiudono alle 15 con una pausa di un’ora e mezzo – abbiano chiuso dopo soli 29 minuti di scambi con la Borsa di Shanghai che ha accusato un calo del 7,3% e l’indice Shenzen dell’8,3%. Insomma, se la Cina non troverà un modo per risollevarsi ed evitare un hard landing della seconda economia al mondo, il futuro per le economie mondiali appare decisamente a rischio, a fronte di una situazione finanziaria da collasso e con stock di debito totale cresciuti a dismisura rispetto alla crisi precedente.

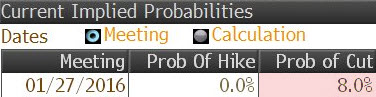

Sarà un caso, sarò io un catastrofista, ma ieri i i mercati di capitale, interrogati su cosa attendersi al prossimo meeting della Fed atteso per il 27 di questo mese, hanno risposto così (lo si vede nel grafico qui sotto): ovvero, la maggioranza vede la probabilità di un taglio dei tassi e non di un loro ulteriore aumento. La Fed ha scoperchiato il vaso di Pandora? Manca poco e lo scopriremo.

© RIPRODUZIONE RISERVATA

I commenti dei lettori