Mi scuserete se non mi dilungo in analisi tecniche delle mosse presentate dal board della Bce per contrastare – anzi, tentare di farlo – l’impatto da pandemia di coronavirus sull’economia dell’eurozona. D’altronde, ci hanno pensato le Borse europee con la loro reazione a freddo a offrire un’eloquente risposta alla mossa insufficiente e tardiva messa in campo dall’Eurotower (e ho detto tutto, trattandosi di un proxy che si muove come un cane di Pavlov in base a parole chiave che attivano gli algoritmi). Non perdo tempo non perché leggerete di quelle mosse ovunque, le ascolterete al tg, alla radio. E nemmeno per sfiducia in Christine Lagarde, concetto che d’altronde ho ampiamente espresso e in tempi non sospetti. Bensì, perché ormai è tardi.

Intendiamoci, quella che abbiamo di fronte a noi non è la fine del mondo: si è ripartiti dopo il 1929, dopo il 1999, dopo il 2008 e in Italia anche dopo lo shock sovrano del 1992 e del 2011. Ripartiremo anche stavolta. Ma non è con un taglio dei tassi o un ampliamento temporale – patetico eufemismo, al pari di quello messo in campo dalla Fed per le aste repo – del programma di acquisto in seno al Qe che si fa la differenza: come vi dico da mesi e mesi, è il modello di base cui si è fatto riferimento a essere fallace. È quello che gli anglosassoni chiamano playbook a offrire e risposte sbagliate: l’idolatria del feticcio Qe ci ha quasi ucciso, spero ve ne rendiate conto adesso. Certo, in piena emergenza si fa riferimento e ci si affida a tutto, ma è stato in principio che occorreva rendersi conto che non si cura l’eccesso di debito e leva (unica, reale ragione del disastro finanziario cominciato con la bolla tech del 1999-2001 e poi amplificato a livello sistemico dal crollo Lehman e dalla crisi subprime) con maggiore debito e maggiore leva. Oltretutto, vantandosi anche del rally azionario conseguente, quasi fosse la conferma della propria genialità. Altrimenti, si arriva al punto in cui siamo oggi.

Certo, se il rubinetto perde, la prima cosa da fare è armarsi di stracci e tamponare. Ma se poi non si fa intervenire un idraulico che sani la falla, gli stracci e gli asciugami finiscono. E la casa finisce sott’acqua. Signori, siamo nel pieno di una crisi finanziaria peggiore del 2008, perché appunto soggetta a livello di indebitamento ed esposizioni al leverage – criminale – molto più alto di quello di una decina di anni fa. E sapete da soli, senza che debba sottolinearlo, da quanto tempo vi sottolineo questa criticità strutturale. Ora è tardi. Il panico da liquidità è ufficialmente entrato in modalità on. Mercoledì pomeriggio, pochi istanti dopo che il Dow Jones entrasse ufficialmente in bear market dopo 11 anni di rialzi, segnando il più rapido calo del 20% dai massimi nella storia (12 febbraio-11 marzo), la Fed ha sentito il bisogno di rassicurare il mercato. Fallendo miseramente un’altra volta, come d’altronde accadde la scorsa settimana con il taglio emergenziale di 50 punti base.

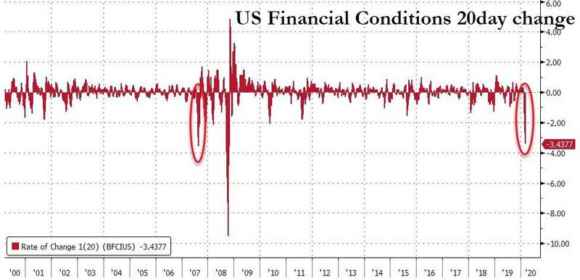

Perché lo ha fatto, però? Cos’è emerso dal sottosuolo della finanza di tanto grave da spingere Jerome Powell a muoversi? I cali degli indici? No. Qualcosa di molto più serio e sistemico. Come mostra questo grafico, le dinamiche di credito e finanziamento attraverso il loro proxy dello stress finanziario del sistema Usa inviavano segnali da pre-Lehman e un chiaro avviso alla Banca centrale: una devastante crisi di liquidità, una cronica mancanza di dollari che lubrifichino i meccanismi della Macchina, sta per colpire. Adesso. Subito.

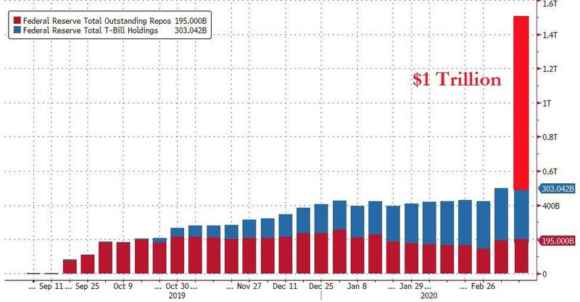

Ecco quindi che, come mostra questo altro grafico, la Fed ha immediatamente alzato a 175 miliardi la disponibilità massima delle aste repo overnight, le stesse che a detta di Jerome Powell e soci sarebbero dovute concludersi a novembre dello scorso anno, essendo di fatto legate unicamente a “temporanee necessità rispetto agli obblighi del terzo trimestre”. I banchieri centrali sono tutti uguali, a Washington come a Francoforte. L’aumento è divenuto immediatamente operativo da ieri, quando la Fed di New York ha dovuto iniettare nel sistema – fra term e repo – altri 198 miliardi di dollari, solo per garantire la liquidità necessaria affinché Wall Street potesse aprire le contrattazioni, dopo due blocchi per eccesso di ribasso nel pre-market! E nonostante questo, pochi minuti dopo la campanella il trading è stato sospeso per eccesso di ribasso!

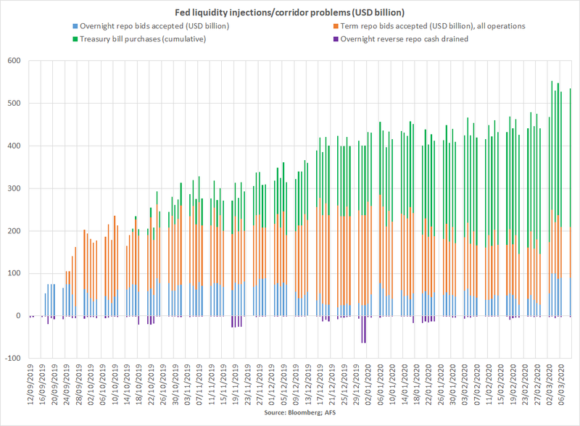

E la questione, già grave in sé, assume profili ulteriormente drammatici, se a questa fretta di intervento si uniscono altre due considerazioni. Primo, soltanto il 10 marzo la stessa Federal Reserve aveva già innalzato nottetempo e alla chetichella quel limite da 100 a 150 miliardi di dollari. Secondo, come mostra questo grafico, da settembre a oggi la Banca centrale Usa ha iniettato nel sistema finanziario qualcosa come 550 miliardi di dollari sotto varie forme (repo, term, acquisti di Treasuries), ma, stando agli ultimi dati ufficiali, le riserve in eccesso equivalgono solo alla metà di quell’ammontare. Dov’è finito il denaro, lo stesso che oggi il mercato invoca a gran voce, pena schianti degli indici continui? Cosa sta accadendo, anzi cosa è già accaduto e ora forse sta arrivando al redde rationem finale, sotto il pelo dell’acqua della finanza globale?

I segnali in atto sono chiari, ancorché depotenziati a livello di impatto mediatico dall’emergenza coronavirus: una colossale margin call globale è stata innescata, probabilmente dal tracollo del prezzo del petrolio occorso nell’ultimo fine settimana. E il peggio potrebbe essere alle porte, perché in base a calcoli di Bloomberg Intelligence, già oggi oltre 140 miliardi di dollari di debito emesso da produttori indipendenti di petrolio e gas, fornitori di servizi produttivi e compagnie energetiche integrate con valutazione tripla B sta viaggiando su valutazioni di trend ampiamente in territiorio junk. Di fatto, debito per 140 miliardi di dollari potrebbe subire un downgrade dal un momento all’altro, andando a impattare sulle sue valutazioni in seno a fondi che lo detengono in portfolio.

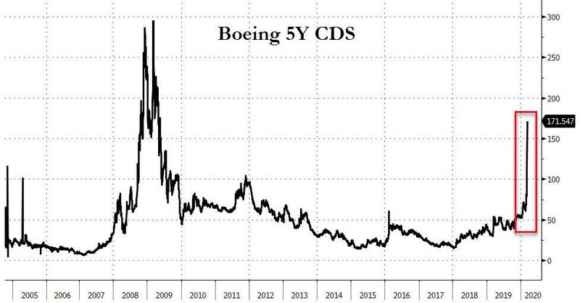

E attenzione, perché a detta del capo analista Spencer Cutter, un prolungato periodo di stress come quello attuale potrebbe far precipitare in quelle condizioni ulteriori 320 miliardi di dollari in controvalore di debito che oggi a malapena mantiene standard compatibili con l’ultimo livello dell’investment grade. Una cascata di default, un disastro sul rischio di controparte. Non vi basta. Sapete perché Donald Trump, nell’arco di 24 ore è passato dal ritenere il Covid-19 poco più di un raffreddore alla necessità di parlare alla nazione con tono da chiamata alle armi, soprattutto imponendo lo stop per 30 giorni ai collegamenti aerei con l’Europa, mossa che ha schiantato i titoli delle compagnie del Vecchio Continente? Ce lo spiega questo ultimo grafico, il quale rappresenta la reazione del mercato all’ultima, disperata mossa messa in campo da Boeing per cercare di non fallire. Mossa resa nota da Bloomberg poche ore prima che il Commander-in-chief parlasse alla nazione dalla Casa Bianca: la compagnia statunitense, già in crisi strutturale dopo i disastri legati ai software di volo, ha infatti operato quello che in gergo viene definito drawdown delle sue linee di credito revolver. Detta in parole povere, a fronte di 13,825 miliardi di dollari in linee di credito ottenuti da Boeing da un pool di banche dopo la crisi legata agli incidenti, l’azienda ha deciso che entro oggi sposterà tutto quel denaro dai conti degli istituti ai propri. Insomma, Boeing vuole che il denaro sia nel suo stato patrimoniale, a disposizione diretta e immediata.

Perché? Semplice, perché esattamente come accaduto nel 2008, oggi il timore è quello di un congelamento totale dei prestiti bancari. Di fatto, la mossa di Boeing pare un proxy della certezza che a breve ci ritroveremo in pieno in un Lehman moment. E attenzione, perché al netto delle criticità recenti, Boeing resta una delle aziende americane di punta, una delle più credibili e importanti, gioiello del comparto industriale e anche della difesa: se avesse ragione rispetto a quanto sta per accadere nel sistema di finanziamento bancario verso il mercato, migliaia e migliaia di aziende più piccole (ma nemmeno troppo) e con credibilità di credito molto più bassa, quanto resisterebbero? Altra catena di default potenziale, altra palla di neve che si stacca dalla montagna e arriva a valle sotto forma di valanga.

Se quello che stiamo vivendo non è un altro 2008, gli assomiglia comunque sempre di più. E in peggio, perché per quanto possiamo raccontarci storielle, la capacità persuasiva e l’efficacia operativa delle Banche centrali, dopo 11 anni di denaro a pioggia, oggi è decisamente diminuita. Un placebo, poco più. Signori, guardiamoci in faccia e diciamoci le cose come stanno: se non fosse per la paura globale da coronavirus che ci attanaglia e ci tiene chiusi in casa, in questo momento avremmo la gente in coda nelle banche per ritirare i propri soldi. Terrorizzata. Avremmo le bank-run. E, in alcuni Paesi meno “stabili” a livello di maturità e tenuta democratica interna, anche di peggio. Non mi interessa affatto che mi diciate che avevo ragione, quando mettevo tutti in guardia su quanto era inevitabile che accadesse e sulle dinamiche che lo avrebbero reso “accettabile” alle opinioni pubbliche. Voglio però che siate consapevoli di quanto è accaduto, sta accadendo e – purtroppo – ancora accadrà. Il Sistema stava per morire, letteralmente. E non si poteva permetterlo. I costi? Danni collaterali.

P.S.: Fatti sprofondare per bene tutti gli indici europei al minimo storico di perdita intraday, alle 18:00 ora italiana, la Fed ha gettato la maschera, come mostra il grafico. Dopo aver subito iniettato 500 miliardi in asta repo a 3 mesi (oltre ai 196 del mattino) e annunciato una seconda asta dello stesso ammontare per oggi (oltre a confermarne una di pari ammontare per le settimane rimanenti del mese di marzo), la Banca centrale Usa ha di fatto dato vita al Qe4, visto che ha anche ampliato ai coupon Treasuries il proprio programma di acquisto obbligazionario. Wall Street è servita, quantomeno fino alla prossima crisi di liquidità. Adesso mi credete?