Era l’11 gennaio 2014, quando con questo articolo mettevo tutti in guardia dal fatto che il detonatore di una nuova crisi all’interno dell’eurozona sarebbe potuto essere il Portogallo. Bene, quella previsione comincia a trovare conferme, nonostante la grande stampa venda la panzana di Lisbona uscita dalla crisi, grazie anche a un dato sul deficit quasi miracoloso (peccato sia frutto di privatizzazioni di massa che, notoriamente, sono misure una tantum): Espirito Santo International SA, che controlla Banco Espirito Santo, una delle principali banche del Paese, è infatti in «serie condizioni finanziarie» stando a un audit compiuto dalla società di consulting Kpmg per conto della Banca centrale lusitana, controllo che ha rivelato «irregolarità nei suoi conti».

Cosa avrebbe fatto Espirito Santo International di male? Nulla più che il più classico schema Ponzi: ovvero, è esposta in maniera impressionate alla leva e fino a oggi è riuscita a campare soltanto vendendo debito a un fondo di investimento da essa stessa detenuto e gestito e sopravvalutando assets di difficile valutazione. Formalmente non c’è nulla di illegale, ma questa appare la più classica dimostrazione di come molte banche dell’eurozona si siano affidate totalmente alla finanza e ai sui magheggi per sopravvivere alla crisi.

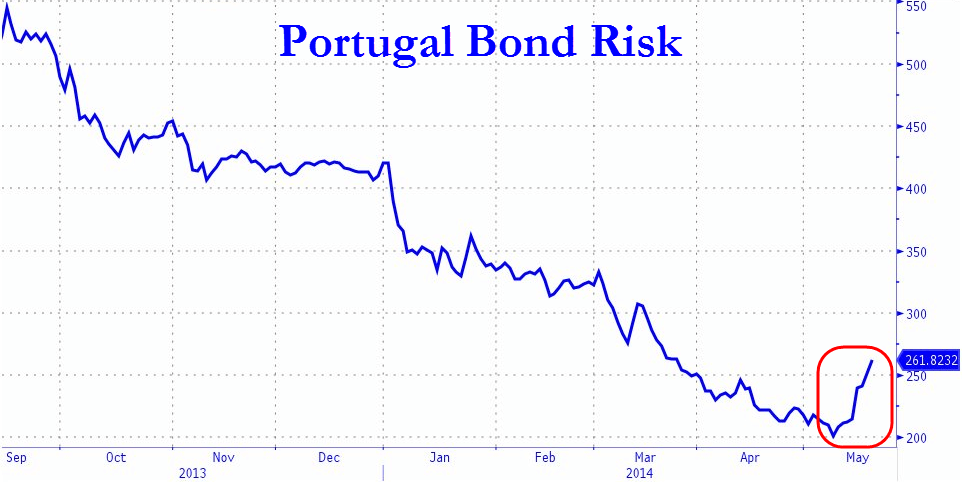

Direte voi, come può una banca – ancorché messa male – riaccendere una crisi a livello europeo? Per due motivi: primo, l’esposizione enorme della Spagna all’economia portoghese, quindi il diretto effetto contagio. Secondo, la domanda insaziabile delle banche lusitane – come quelle spagnole e italiane – per le obbligazioni sovrane, ragione che potrebbe aver visto salire il rischio sui bond portoghesi di 60 punti base in quattro giorni di contrattazioni, come ci dimostra il grafico a fondo pagina. Oltretutto, la banca sta per vendere un milione di azioni, le quali certamente finiranno nelle tasche del parco buoi, all’oscuro delle reali condizioni finanziarie dell’istituto e del conglomerato che controlla. Ma si sa, la crisi è finita e lo spread – fatti salvi gli ultimi giorni – è lì a dimostrarlo.

Credeteci pure, se vi fa piacere. Non ci crede invece Marc Chandler, capo del valutario alla Brown Brothers Harriman, a detta del quale «c’è spazio per un ulteriore indebolimento del mercato obbligazionario. Molti grossi fondi come BlackRock hanno detto chiaramente che stanno cominciando a prendere profitto dalle loro posizioni e sia l’Ue che il Fmi hanno dichiarato che questi rallies sul mercato obbligazionario non sono sostenibili». Per Adrian Miller, direttore del settore reddito fisso alla Gmp Securities, «tre quarti dei bond ad alto rendimento, nella mia analisi, da inizio mese sono sottoperformanti. Ovviamente per ora la gente non sta correndo verso il mercato ad alto rendimento Usa, c’è ancora inflow in quello europeo, ma c’è un generale sentimento di rielaborazione ed emergono ogni giorno nuove domande rispetto alle valutazioni di mercato. Ci sono ovviamente vari gradi di preoccupazione, ma è indubbio che c’è tensione riguardo l’esposizione al rischio, sia in Europa che nei mercati emergenti».

Insomma, più che alle elezioni europee dobbiamo guardare al 5 giugno, data della riunione del board della Bce, chiamato a prendere una decisione sulle cosiddette “misure non convenzionali”: fino ad allora, l’obbligazionario sovrano europeo è destinato a essere vittima di scossoni. Se per caso, poi, il 5 giugno Mario Draghi non offrirà agli investitori ciò che questi stanno già prezzando nei loro trading, allora il problema potrebbe davvero farsi serio, perché il continuo calo del rendimento del decennale Usa – sceso sotto il 2,50% – dimostra come sia già in atto una riallocazione, seppur limitata, dei portafogli di rischio sull’obbligazionario. Per ora il Bund così basso nei rendimenti offerti ci immunizza da possibili sell-off, visto che la modalità di trading attuale rimane ancora quella orientata verso il rendimento, ma un apprezzamento eccessivo del nostro yield potrebbe rapidamente tramutarsi da attrattiva a ragione di preoccupazione e innescare vendite da parte di soggetti troppo esposti – come quasi tutti i fondi – al debito periferico dell’eurozona.

Come vi dico da giorni, è un momento veramente delicato per gli equilibri finanziari: per ora il mercato si muove ancora sull’onda delle aspettative per un intervento della Bce, ma da più parti, Bank of England in testa, si comincia a parlare a chiare lettere di rialzo dei tassi di interesse. Francoforte andrà davvero controcorrente e in modalità risk-on portando il tasso sui depositi in negativo e di fatto azzerando quello principale, dall’attuale 0,25%? Se sì, vedremo quanto questa scelta garantirà da un lato il deprezzamento dell’euro sul dollaro e dall’altro la continuità degli inflows di capitali verso l’eurozona da parte di investitori esteri. Se però non accadrà, appare difficile auspicare che il mercato, già pesantemente esposto sull’area più debole dell’Ue, possa concedere ulteriore tempo all’Eurotower.

Molto dipende anche dalle elezioni europee di domenica, visto che una vittoria a valanga degli euroscettici potrebbe portare con sé come risposta un irrigidimento della Bundesbank in sede di board della Banca centrale, poiché spaventata da possibili deragliamenti dalle politiche di rigore dovuti proprio al numero esorbitante di europarlamentari dichiaratamente anti-austerity: è tutto legato, è tutto un gioco di incastri e di tempi che non devono essere dilazionati troppo. Speriamo bene, perché questa volta si rischia davvero grosso. Il caso portoghese è qui a ricordarcelo.