La situazione deve essere decisamente grave. Dopo le avvisaglie e i petardi, ecco arrivare i botti. Tipo Capodanno. Perché togliere in fretta e furia Evergrande dall’armadio dei casus belli e indossarne i panni, incuranti dell’odore di naftalina, tradisce panico. Il colosso immobiliare cinese ricorre alla procedura di bancarotta presso la Corte di New York! E già così, la “panna montata” mediatica da manuale appariva lampante. Perché se il conglomerato che da solo ha accumulato in meno di 3 anni un debito pari al 2% del Pil cinese davvero fosse alle soglie del crac, primo Wall Street sarebbe letteralmente crollata. Secondo, le Borse asiatiche nemmeno aperte. Terzo, soprattutto, la questione non avrebbe avuto come foro di discussione della controversia Manhattan.

Evergrande ha fatto ricorso al Chapter 15, la procedura che – paradossalmente – concede ai creditori stranieri di partecipare ai casi di fallimenti dichiarati e riconosciuti dalla legislazione Usa. Insomma, una tutela del creditore estero. E il tutto fa riferimento a un piano di ristrutturazione da 270 miliardi di dollari presentato da Evergrande lo scorso marzo. Tutto noto, insomma. Di fatto, si è spacciata per notizia market-crasher nulla più che un atto burocratico dovuto. Insomma, c’è puzza. E c’è fumo. Ora occorre solo attendere di capire quanto sia grande l’arrosto che sta bruciando nel forno del Qe perenne andato in overheating con il Qt. Non a caso, la Fed ha minacciato nuovi rialzi. I quali – se realmente portati a termine e non solo lasciati sulla carta – trasformerebbero il taper tantrum in Ben Bernanke in una mossa saggia di politica monetaria.

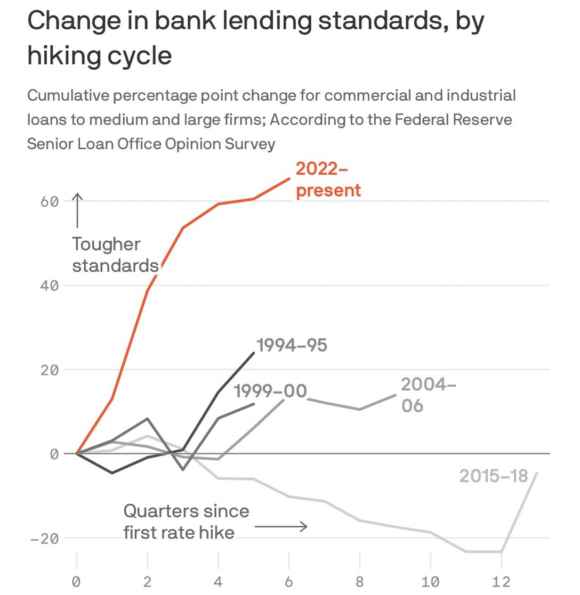

Il problema non sta nel mattone. Quantomeno, non direttamente. Sta nella capacità di contagio, nel grado di leverage e di interconnessione bancaria del real estate. Globale. Vale in Cina con le ghost town e lo shadow banking. Vale negli Usa dei subprime e del trentennale al 7,58%. Varrà in Italia con il suo superbonus attualmente in cerca d’autore alle Poste? Guardate il grafico: quale problemino risiede nei bilanci delle banche Usa, al netto degli stress test farsa della Fed, se l’emergenza inflazione ha generato un ciclo di contrazione degli standard creditizi senza precedenti?

E non si tratta di proiezioni allarmistiche: quell’immagine è tratta dal Senior Loan Office Opinion Survey della stessa Federal Reserve. Fatti. Non armi di distrazione di massa come la bancarotta di Evegrande. E cosa ben peggiore, date un’occhiata a questo secondo grafico: era marzo quando il sistema bancario Usa fu travolto dalla crisi generata dal default di Silicon Valley Bank. Dopo un mese, tutto era risolto.

Perché allora il decouple tra inflows nei money market funds e outflows di depositi bancari continua ad allargarsi? E perché tutte le facilities di finanziamento emergenziale sono ancora oggi attive e usate a ritmo record, stante i 107,2 miliardi della settimana che si chiusasi ieri? Capito perché questo è un lavoro per Evergrande, come si diceva una volta per le gesta di Superman? Perché il Sistema non può permettersi la verità. Sembra di rivedere la versione economico-finanziaria della scena clou di Codice d’onore, quando Jack Nicholson dal banco degli imputati impartisce una lezione di spietato realismo all’avvocato Tom Cruise con la sua mitica battuta, you cant’handle the truth. E vale per tutto, talmente la realtà in cui viviamo è distorta, manipolata e parallela. Il mondo intero ormai è retto e regolato da una sorta di Qe immobile, un moltiplicatore di realtà.

Prendiamo un ambito calzante e popolarissimo, ad esempio. Al netto dell’addio di Roberto Mancini alla Nazionale e della prima giornata di campionato al via, il pianeta calcio ruota attorno all’Arabia Saudita. Di colpo, il Regno ha aperto il portafoglio e si è messo a trattare il mondo del pallone esattamente come un supermarket. Compra tutto. E tutti. A qualsiasi cifra. Non si contano i campioni che, a prescindere dall’età agonistica, hanno abbandonato l’Europa per approdare a Ryad. A cifre folli. E le tv già fanno a gara per accaparrarsi i diritti del Campionato e delle Coppe saudite. Le stesse tv che sponsorizzano il boicottaggio di qualsiasi torneo si svolga in Russia e festeggiano l’esclusione dei suoi atleti. In effetti, i diritti umani nel Regno sono rispettati alla lettera. E lo Yemen non è l’Ucraina.

Ma al di là dell’ipocrisia insita in questo interessato voltarsi dall’altra parte, c’è un dato di fondo che si continua a ignorare: in un mondo ESG, l’Arabia con il suo strapotere mediatico-sportivo, frutto unicamente dell’export di petrolio, cosa ci sta dicendo? Forse la stessa cosa che ci dice questa immagine, tratta dalla sezione Purpose and Impact del sito di McDonald’s. Et voilà, l’ESG è sparito da gran parte dei titoli. E parliamo di uno dei brand più globali in assoluto. Anzi, il simbolo stesso della globalizzazione prima e del politicamente sostenibile poi.

La scorsa settimana, Bloomberg ha notato il restyling. Tutt’altro che pubblicizzato. Ma decisamente rivelatore di un trend già in atto anche fra gli investitori di Etf e che entro fine anno vedrà la Commissione ad hoc riscrivere le regole e i criteri anti-greenwashing. Nemmeno a dirlo, in vista della stretta è partito l’effetto slavina. La palla di neve rotola sempre più veloce a valle. Dove rischia di arrivare sotto forma di valanga e travolgere chi ancora ritiene quell’acronimo la stella polare del fair trading. Forse perché, al netto della retorica social e della propaganda mediatica, quella definizione riguardava anche investire in Apple che produce iPhone grazie all’energia da carbone della Cina? O in Meta che trae profitto dai tuoi dati personali? O i giganti tech in generale che evitano accuratamente di pagare le tasse dovute, utilizzando scappatoie verso Svizzera e Irlanda?

Al 30 giugno scorso, il controvalore di emissioni di bond cosiddetti Esg è stato di 717,1 miliardi di dollari, stando a dati di New Energy Finance e ING Research. Di fatto, in linea con il 2022 che vide il totale dei 12 mesi chiudere a 1.537,9 miliardi. O forse questi ultimi mesi, concomitanti con la revisione dei criteri resa necessaria dalla lotta al greenwashing, giocherà un ruolo nel flusso di migrazione dei capitali? Magari verso l’AI?

Una cosa appare certa: se McDonald’s decide di eliminare l’acronimo Esg, una ragione ci sarà. E ignorarla potrebbe rivelarsi un errore colossale. Per chi investe. Per chi traccia. Per chi analizza. E per chi si prepara a pagare un abbonamento per vedere il Campionato di calcio saudita. Ovvero, il petrolcalcio. O forse chiamare le cose con il loro nome ci fa vergognare? O, forse, ci fa più comodo credere alla favola di Evergrande?

— — — —

Abbiamo bisogno del tuo contributo per continuare a fornirti una informazione di qualità e indipendente.