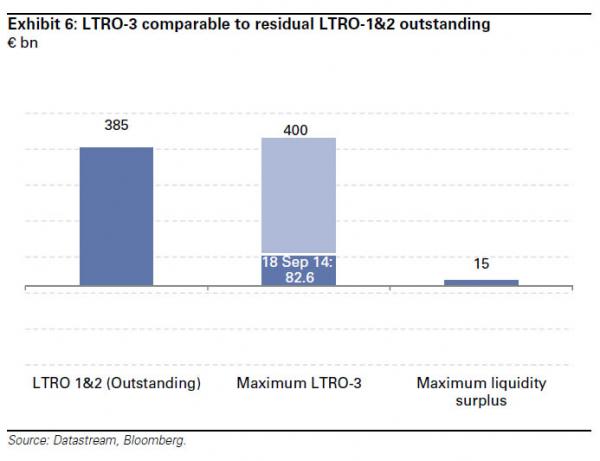

Il fallimento è servito. Non si può definire in altro modo, infatti, il risultato della prima asta Tltro della Bce, con l’ammontare erogato che si è attestato a 82,6 miliardi di euro destinati a 255 banche: trattandosi di un’asta a quattro anni di rifinanziamenti agevolati (concessi allo 0,15%) agli istituti di credito, quel risultato va al di sotto delle peggiori previsioni dell’Eurotower, come dimostra il grafo a fondo pagina, visto che gli analisti stimavano un’asta attorno ai 150 miliardi di euro e ai 133 miliardi. «Il programma è definito per migliorare il funzionamento del meccanismo di trasmissione della politica monetaria, sostenendo l’attività di prestito delle banche all’economia reale», ha ricordato la Bce, precisando che si tratta della prima Tltro su otto. Le operazioni verranno condotte nel periodo settembre 2014-giugno 2016: la seconda Tltro sarà invece annunciata il 9 dicembre con il collocamento che avverrà l’11 dicembre, cui seguiranno una serie di riaperture. Insomma, una richiesta così scarsa evidenzia chiaramente la mancata volontà delle banche a richiedere fondi a un tasso vantaggioso con un orizzonte temporale lungo e dimostra una volta per tutte che le banche non sono disposte ad ampliare il proprio portafoglio prestiti, almeno non senza aver qualcosa di tangibile e sostanzioso in cambio.

Più nel dettaglio, la principale banca italiana, Unicredit, ha richiesto 7,75 miliardi e, stando a quanto ha riferito un portavoce, l’istituto parteciperà anche alla seconda operazione di fine anno con un totale, compresa la prima tranche, che ammonterà a 12 miliardi di euro. Ma resta il fatto che Unicredit ha richiesto tutto il plafond a sua disposizione sull’Italia, pari al 7% degli impieghi, quindi l’istituto non chiederà liquidità, per la parte italiana, nel secondo Tltro e nel finanziamento di dicembre le richieste arriveranno tutte dalle controllate austriaca e tedesca, che oggi non hanno partecipato all’operazione.

Capite da soli che in questo modo non c’è spazio per rilanciare l’economia, fatto che a detta di alcuni aumenta le aspettative di una Bce che sostenga il mercato in altro modo, attraverso un quantitative easing, ad esempio: e con l’aspettativa di tassi che a dicembre non potranno certo scendere dai livelli attuali, condizioni che potrebbe far propendere per una partecipazione ancor più scarsa alla seconda asta, l’Eurotower deve davvero inventarsi qualcosa, di serio però questa volta.

Intesa Sanpaolo ha partecipato per un ammontare pari a 4 miliardi, nell’ambito di un importo massimo richiedibile pari a circa 12,5 miliardi: il restante ammontare è previsto – ma non certo – che venga richiesto nella seconda operazione. Mps ha chiesto 3 miliardi, Bper 2 miliardi, Banco Popolare 1 miliardo (nell’ambito di un importo massimo richiedibile di 3,7 miliardi), Banca Carige 700 milioni di euro (nell’ambito di un importo massimo richiedibile di 1,1 miliardi) e Credem 735 milioni. Banca Popolare di Vicenza, Bpm e Ubi Banca, invece, non hanno partecipato alla prima assegnazione di finanziamenti.

A quanto si è appreso, Bpm probabilmente parteciperà alla seconda asta e potrà chiedere fino a 1,6 miliardi, mentre per quanto riguarda Ubi Banca, l’istituto aveva già indicato che avrebbe disertato la prima asta e parteciperà alla seconda per 3 miliardi: ciò non toglie che l’impressione di massima resta quella di una certa mancanza di volontà ad assumersi ulteriore rischio, di fatto lasciando inascoltato l’appello di Mario Draghi. Certo, ci sono da scontare anche variabili più tecniche: ad esempio, alcune banche periferiche intendono sostituire parte dei fondi Ltro con quelli Tltro e aspetteranno quindi dicembre oppure il fatto che alcuni istituti di credito potrebbero aver rimandato la partecipazione a dopo la diffusione del comprehensive assessment dell’Eurotower a ottobre – il documento che chiarirà ammontare e qualità dell’acquisto di Abs e covered bonds – e al voto sull’indipendenza in Scozia.

Per Alexander Wojy, analista alla Nordea Markets di Stoccolma, «l’operazione è stata un totale fallimento. L’esito ora pone maggiore pressione sulla Bce riguardo il programma di acquisto di Abs e covered bonds ma anche includendo quelle categorie sarà molto difficile raggiungere l’obiettivo di espansione del bilancio che si sono prefissati». Direte voi, con un esito simile le Borse europee saranno crollate? Nemmeno per sogno, perché ormai noi viviamo nel mondo in cui impera la regola del “bad news is a good news”, quindi il fallimento della prima asta ha significato per chi investe il quasi obbligo da parte della Bce quantomeno di comprare Abs e covered bonds con il badile e senza fare troppo la schizzinosa sulla natura degli stessi, ma anche e soprattutto la possibilità che a questo punto un programma di Qe in piena regola stia tramutandosi non nell’ultima speranza possibile ma quasi.

Quindi, nonostante l’esito deludente della prima Tltro, Piazza Affari è rimasta positiva per gran parte della giornata, mentre lo spread tra Btp e Bund è addirittura sceso leggermente a 134 punti base (salvo poi risalire a 137) e il rendimento del decennale domestico al 2,40% dopo che sempre ieri mattina la Spagna aveva raccolto 3,57 miliardi di euro con l’emissione di titoli di Stato a tre anni (Bonos), cedola 0,5% e scadenza 2017 e domanda 1,9 volte l’offerta.

C’è poi stato un altro elemento in grado di spegnere sul nascere qualsiasi possibile panico da asta, ovvero il documento della Fed reso noto mercoledì sera: a parte l’allarme lanciato dalla presidente, Janet Yellen, nel corso della conferenza stampa – «il basso livello di inflazione in Europa e il declino delle aspettative sull’inflazione sono al momento tra i rischi per l’economia globale» – tutto è rimasto come prima. La Federal Reserve ha infatti deciso di lasciare i tassi di interesse fermi tra lo zero e lo 0,25%, il minimo storico al quale erano stati portati nel dicembre 2008. L’istituto guidato dalla Yellen ha inoltre ridotto di altri 10 miliardi di dollari l’ammontare delle operazioni di acquisto di titoli previste dal programma Qe3, che passa pertanto da 25 a 15 miliardi di dollari al mese: nei dettagli, dal mese prossimo la banca centrale Usa acquisterà 10 miliardi di dollari di titoli di Stato e 5 miliardi di dollari di obbligazioni garantite da mutui.

Prosegue quindi secondo le tappe previste il “tapering”, ovvero la riduzione graduale del programma di alleggerimento quantitativo, che, se il quadro economico non cambierà, verrà concluso alla fine del mese prossimo. Ma tranquilli che, in caso di necessità, come per miracolo il quadro economico muterà, nessuno come la Fed è in grado di fare magheggi con i dati macro. Il comunicato del Fomc, il Comitato di politica monetaria della Federal Reserve, ha quindi ribadito che una politica monetaria «molto accomodante sarà appropriata per un tempo considerevole» anche dopo il termine del programma di acquisto di titoli.

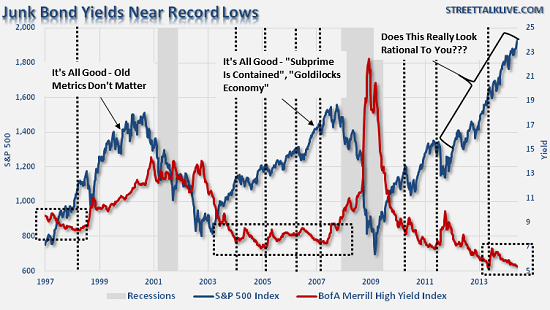

Insomma, l’unica incognita che aleggiava tra gli operatori – e di cui vi ho ampiamente parlato anch’io negli ultimi tempi – si è risolta nel migliore dei modi per i mercati, con il primo rialzo dei tassi che continua quindi a essere atteso per metà inoltrata dell’anno prossimo. Che la bolla continui a gonfiarsi, ormai si vive prendendo tempo, settimana dopo settimana, in attesa che un miracolo – oppure una bella guerra – risolvano la situazione. Insomma, si resta in modalità risk-on ancora per un po’, nonostante situazioni sul mercato come quella che illustra questo grafico: ovvero, gli yields dei bond ad alto rendimento che flirtano con i minimi di sempre. Si naviga a vista, avendo come unica bussola le mosse della Fed. Speriamo bene.