La notizia non ha suscitato grande eco mediatica, ma il fatto che Sabine Lautenschlaeger si sia dimessa dal board della Bce con oltre due anni di anticipo rispetto ai termini statutari del mandato è un segnale molto chiaro: la Germania è pronta alle barricate. Anzi, sta già scavando trincee. E Christine Lagarde è avvisata con largo anticipo. Non sappiamo se la decisione fosse nell’aria e l’apertura di Mario Draghi alla Mmt nel corso della sua ultima audizione (ovvero, invitare allo studio dell’helicopter money come opzione possibile ancorché estrema, poiché si sostanzierebbe in un’iniezione di denaro direttamente nelle tasche dei cittadini per stimolare l’inflazione) sia stata la proverbiale goccia che fa traboccare il vaso, ma le realtà sono almeno altre due. Più contingenti, come mostrano questi grafici.

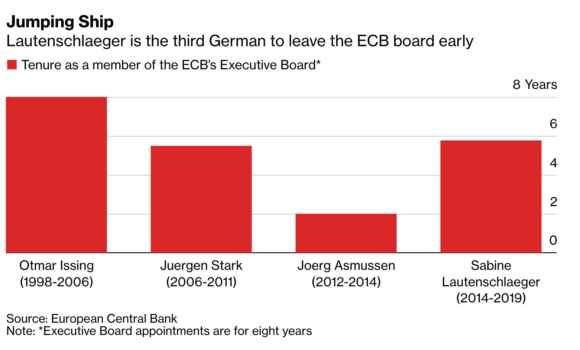

Prima, la Lautenschlaeger è il terzo membro tedesco della Bce in venti anni di storia ad abbandonare il board prima della scadenza naturale, sintomo che il malessere di Berlino verso una certa linea compromissoria al ribasso dell’Eurotower è endemico anche in tempi di non pre-recessione come gli attuali. Seconda, l’euro ha mostrato di essere finito subito sotto pressione, dopo la pubblicazione della notizia inattesa.

E cosa significa? Sia che il mercato ora vede un Consiglio più “colomba” in fatto di tassi e politiche di stimolo, sia che lo stesso oggi appare diviso come non mai. Viene da chiedersi come la Germania, vista la condizione economica in cui si trova, possa permettersi una guerra dichiarata alla Banca centrale, visto che non ha leva monetaria propria per operare scelte da scorciatoia svalutativa. Però, il segnale è inequivocabile. D’altronde, nell’immediatezza del ritorno al Qe, lo stesso capo della Bundesbank, Jens Weidmann, aveva chiaramente detto che questa volta Mario Draghi aveva passato il limite. E i giornali tedeschi più popolari e diffusi lo ribattezzarono Draghila, l’uomo che succhia i risparmi dei tedeschi. Ossessione weimariana per l’inflazione? No, questa volta la questione è tutta legata ai tassi negativi sui depositi che stanno colpendo ormai da trimestri la profittabilità delle banche teutoniche. E che, a detta di qualcuno, avrebbero varcato il Rubicone dell’accettabile con l’introduzione – in seno alle ultime manovre di supporto annunciate – del sistema di tiering alla giapponese o svizzera, proprio quello che dovrebbe mitigare gli effetti dei tassi sottozero per gli istituti bancari.

E come? Ce lo mostra questo grafico, il quale porta chiaramente con sé lo stigma – quantomeno iniziale – dell’errore clamoroso: le dinamiche in atto parlano chiaro, pare che dalle prime mosse l’idea di mitigare quegli effetti sgraditi per le banche senza impattare sul meccanismo di trasmissione della politica monetaria non stia funzionando affatto. Cosa non torna? Il 12 settembre la Bce ha annunciato l’ulteriore discesa dei tassi di deposito, dal -0,4% al -0,5%, ma per rendere ingoiabile la pillola ai falchi del Nord ha appunto inserito il programma di tiering.

Di cosa si tratta? Attraverso quella mossa, l’Eurotower garantisce agli istituti un’esenzione su una porzione del dovuto per i tassi negativi – o tier, appunto – relativamente al cash che detengono, il quale ammonta a sei volte le loro riserve minime. Ciò significa che il 40% dell’attuale liquidità in eccesso nel sistema finanziario potrebbe essere “liberata” dai vincoli di pagamento dei tassi sottozero, operando un abbassamento del tasso di deposito medio pagato dalle banche.

Questa nuova dinamica entrerà in vigore per un periodo di sei settimane a partire dal 30 ottobre e già oggi il mercato e gli analisti prezzano una criticità che potrebbe essere alla base della scelta di Sabine Lautenschlaeger di dire addio anticipatamente. Il rischio infatti è che l’Eonia – Euro Overnight Index Average, la media ponderata dei tassi overnight applicati su tutte le operazioni di finanziamento non garantite sull’interbancario europeo – cominci a fluttuare nelle vicinanze del nuovo tasso ponderato sulla media per le banche, piuttosto che sulla fascia più bassa del tasso principale. E il grafico mostra come, a differenza dei tassi sul daily fixing che sono calati in linea con l’aggiustamento operato dalla Bce lo scorso 12 settembre, l’Eonia a 3 mesi sia già salito ai massimi da sei settimane.

E proprio la necessità di veder entrato in vigore appieno il tiering e le sue conseguenze dirette sull’interbancario, sarebbe a detta di molti la ragione che ha visto andare pressoché deserta negli ammontare la prima asta Tltro della Bce, la quale ha erogato solo 3,8 miliardi di euro a fronte di attese che andavano da un minimo di 20 miliardi a un massimo di 100. Per Rishi Mishra, analista alla Futures First, “ciò a cui stiamo assistendo sui mercati non può certo definirsi un voto di fiducia nei confronti dell’abilità della Bce di controllare i tassi di mercato”.

E c’è un motivo, al di là degli sciovinismi e della tutela dei propri interessi: un sistema di tiering simile non è mai stato testato in un’area di fatto multi-currency come l’eurozona, dove convivono sotto le medesime regole le banche tedesche stracariche di liquidità in eccesso e, ad esempio, le nostre o quelle spagnole, le quali potrebbero non beneficiare in pieno da questa esenzione. È più chiaro al riguardo Peter Chatwell, capo della strategia europea sui tassi alla Mizuho International: “Il tiering della Bce deve per forza funzionare il premio sul core term collasserà. Detto in parole povere, questo è il mio educato modo di dire che a Bce ha semplicemente dato vita a un boo-boo, un errore. Questo infatti rischia di incentivare le banche a mettere maggior quantità di cash nei depositi della Bce allo 0%, piuttosto che tramutarlo in attivi”.

Il tutto, paradossalmente, in un momento in cui si chiede alla Germania di attuare politiche fiscalmente espansive e di spesa, di riattivare la leva di investimenti e consumi interni, dopo anni e anni di dipendenza da surplus di export.

(1- continua)