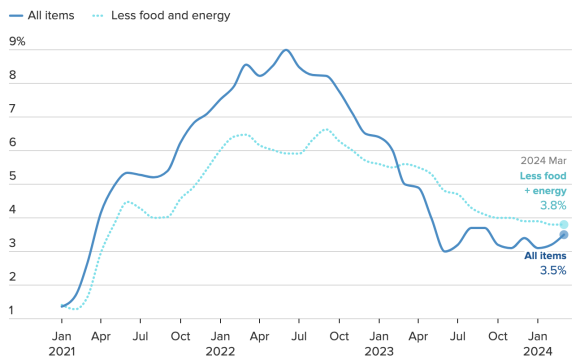

Mercoledì 10 aprile è stato rilasciato l’atteso dato di marzo sull’inflazione americana, il quale ha sorpreso le aspettative del mercato e ha lasciato molti dubbi sulla possibilità da parte della Fed di tagliare i tassi nell’immediato. Il CPI si è attestato annualmente al 3,5%, maggiore rispetto alle aspettative del 3,4% e in aumento rispetto alla lettura dello scorso mese del 3,2%, con un incremento mensile dello 0,4%.

Questo dato ha mostrato in maniera chiara agli investitori quanto l’inflazione sia effettivamente appiccicosa e faccia fatica a scendere al di sotto della soglia del 3%. Andando ad analizzare più nel dettaglio le componenti dei prezzi al consumo, notiamo come, ancora una volta, la parte dei servizi la fa da padrone. La categoria dei servizi al netto dei servizi energetici è incrementata dello 0,5% rispetto a febbraio e del 5,4% rispetto all’anno precedente. All’interno troviamo le tre componenti principali, fra cui lo shelter (0,4% mensile), i trasporti (1,5% mensile) e i servizi medici (0,6%). Al netto delle due componenti più volatili, cibo ed energia, le quali sono incrementate mensilmente rispettivamente dello 0,1% e 1,1%, l’inflazione core si è attestata annualmente al 3,8%, invariata rispetto al 3,8% di febbraio.

Grafico 1 – US Consumer Price Index (variazione annuale %)

Continua perciò a essere la componente dei servizi il nemico principale da sconfiggere, il quale sta causando difficoltà alla Banca centrale americana. I mercati hanno reagito in giornata con la discesa di azionario e obbligazionario e la salita prepotente del dollaro. Subito dopo il rilascio del dato, gli investitori hanno cominciato a prezzare solamente due tagli durante tutto il 2024, con il primo che avverrà solamente a settembre. Fino a poche settimane fa, i tagli previsti erano tre, con il primo già a partire da giugno/luglio. Inoltre, è utile ricordare come solo pochi mesi fa il mercato scontasse addirittura sei tagli, per un totale di 150 punti base, simbolo di quanto effettivamente gli investitori siano consapevoli dei prezzi al consumo resilienti.

Attualmente gli Stati Uniti stanno attraversando un periodo di forte crescita economica, con l’ultimo dato sul Pil del quarto trimestre 2023 attestatosi al 3,4% annualizzato. Inoltre, gli ultimi dati occupazionali hanno mostrano una disoccupazione ancora ai minimi storici (3,8%), oltre ai dati sulle nuove buste paga nel settore non agricolo, incrementate di 303mila unità, rispetto alle aspettative di 212 mila. Tutti questi dati fanno intendere come gli investitori abbiano compreso che l’economia americana è ancora robusta e che la Banca centrale potrebbe permettersi di mantenere i tassi d’interesse, attualmente settati al 5,5%, più in alto e per più a lungo.

Ci sono però molti punti critici che lasciano intendere che il mercato sia ancora troppo positivo sugli sviluppi futuri americani. Primo fra tutti troviamo il mercato azionario, il quale continua registrare massimi storici e sembra volersi lasciare alle spalle tutte le paure. Gli attuali livelli degli indici di borsa americani estremamente elevati stanno contribuendo a mantenere appiccicosa l’inflazione causa effetto ricchezza, e se non dovessimo vedere storni importanti tale problema potrebbe continuare a verificarsi nei prossimi trimestri.

Un’altra questione importante è il tanto chiacchierato “soft landing”, il quale tutt’oggi viene ancora prezzato come lo scenario più probabile; perciò, il mercato sconta ancora oggi la migliore delle ipotesi, ossia che la Federal Reserve riesca a riportare l’inflazione a livelli moderati senza compromettere la crescita economica e causare una recessione. Sarà molto importante tenere monitorati i dati sulla crescita statunitense, perché finora questa scommessa del mercato ha dato i suoi frutti e ha avuto riscontro positivo, ma la strada è ancora lunga per poter cantare vittoria.

Infine, un terzo aspetto fondamentale che si lega perfettamente con le scommesse euforiche degli investitori è la questione del deficit americano. Essendo in un momento storico di crescita economica, il deficit di spesa pubblica dovrebbe esser riportato a livelli più moderati, se non addirittura in surplus, ma il Governo americano sta continuando a sostenere quantità estremamente elevate di spesa, causando ingenti pagamenti d’interessi a fronte dell’alto costo del debito. Questa è una situazione molto anomala, e nel caso in cui la crescita economica americana dovesse esser pian piano compromessa dalla politica monetaria più restrittiva della Fed, il Governo non avrà più spazi di manovra per stimolare l’economia. Questo potrebbe quindi rappresentare un grande rischio futuro per l’economia occidentale, e la resilienza economica data da questi forti aiuti da parte del Governo potrebbe venire a mancare improvvisamente, e parallelamente a una politica monetaria molto restrittiva in atto, il tutto potrebbe creare forte panico fra gli investitori.

— — — —

Abbiamo bisogno del tuo contributo per continuare a fornirti una informazione di qualità e indipendente.