La vita stessa di ognuno di noi, spesso, si scontra con il principio del cane che si morde la coda. Ovvero, potenziali vicoli ciechi, cortocircuiti dinanzi ai quali è difficile trovare una soluzione. O, quantomeno, un punto di equilibrio e mediazione che ne sancisca la fine, privilegiando giocoforza uno degli effetti collaterali in gioco. Magari, seppur di poco. Questa crisi Covid e le sue conseguenze finanziarie fa parte di quella casistica ciclica e, nella fattispecie, ci pone dinanzi a una domanda: chi sta beneficiando, pressoché unicamente, delle misure di sostegno poste in campo in tutto il mondo per fronteggiare il fall-out prima da pandemia e poi da lockdown? Di mio, non ho dubbi: Borsa e banche. Ovvero, speculazione e rendita di posizione.

Del primo caso di correlazione diretta fra corsi azionari e bilancio delle Banche centrali, fra cifre e grafici, vi ho parlato fino alla nausea, quindi lo salterò a piè sospinto. Concentriamoci quindi solo sul secondo aspetto, quello bancario. Il mio lavoro mi porta a dovermi confrontare con tutte le posizioni in campo, valutandole in maniera non solo freddamente analitica, ma anche contestualizzata, di sistema. Insomma, in un mondo complesso e interconnesso come quello della finanza, spesso occorre accettare la logica degli intoccabili, quelli che comunque vada non subiscono conseguenze e riescono sempre a restare in piedi, per la semplice ragione che tengono il coltello dalla parte del manico.

Perché? Perché sono strutturali al sistema, ne sono contrafforte: occorre quindi ingoiare il boccone amaro del fatto che verranno sempre privilegiati, in situazioni di emergenza. Vedi, appunto, le banche. Mi si è fatto notare, ad esempio, che gli istituti di credito non siano onlus e, ancora scottati dalla crisi precedenti, guardano con grande attenzione all’Asset Quality Review dei regolatori e alle sue conseguenze su performance borsistiche e capitalizzazione. Vero, innegabile, sacrosanto. Inoltre, mi si fa anche notare come le esigenze di finanziamento delle aziende siano attualmente basse, poiché già molto indebitate e con pesanti buchi di fatturato che comportano un automatico rinvio degli investimenti. E qui, invece, scusate ma due paroline vanno dette. Chiare, quasi brutali.

Le aziende hanno smesso di chiedere soldi agli istituti non perché stiano bene come stanno, perché non ne abbiano bisogno, bensì perché Governo, Abi e istituti di credito hanno dato vita all’ennesimo, indegno rimpallo di responsabilità durante la crisi Covid. E non parlo solo della questione Cig, parlo dell’erogazione di credito diciamo “ordinario”. L’esecutivo ha peccato di incompetenza, scrivendo i decreti con i piedi, perché ha sciorinato cifre inesistenti da un lato e ingestibili dall’altro, se non si garantiva alle banche la manleva penale rispetto a eventuali, future insolvenze sui prestiti concessi a soggetti “a rischio”. Le banche, dal canto loro, hanno usato questa ultima criticità come ennesimo alibi strutturale per dare soldi solo a chi volevano loro e alle loro condizioni: altrimenti, venivi gentilmente invitato ad aspettare che il peggio fosse passato. Ovvero, aspetta di fallire o di metterti in mano agli strozzini. Lo sanno tutti, banche in testa. Le quali, lo ripeto a scanso di equivoci, non sono enti di beneficienza, quindi è giusto che si tutelino e tutelino i loro azionisti, visto che le performance di bilancio pesano su quelle di Borsa.

Il problema sta altrove, ovvero qui: al netto dell’ultima asta monstre della Bce della scorsa settimana, l’utilizzo della facility bancaria di finanziamento a lungo termine europea ha raggiunto attualmente il livello record di 1,57 triliardi di euro.

Per mettere la questione in prospettiva, durante la crisi finanziaria seguita al fallimento Lehman si arrivò a un massimo di poco meno di 900 miliardi, mentre nel 2012 la crisi dei debiti sovrani che stava per far saltare l’euro arrivò a generare un utilizzo massimo di 1,26 triliardi di euro. Signori, dalla scorsa settimana le banche europee annegano nella liquidità. Oltretutto, a costo negativo: di fatto, la Bce formalmente le paga perché eroghino credito. Ora gli alibi sono finiti, quindi? No, occorre ancora la dispensa governativa, lo scudo penale: palazzo Chigi lo faccia subito, manu militari. Almeno, quando fra poche settimane e a Mes attivato si arriverà al redde rationem con il Paese e i conti ormai fuori controllo, certe verginelle bancarie si mostreranno al pubblico per ciò che in realtà sono. Magra consolazione? Meglio di niente, nel Paese dell’eterna assenza di responsabili.

E signori, vi stupisce il fatto che il grosso di quanto ottenuto dalla Bce all’asta della scorsa settimana, cifre alla mano e pubbliche, sia andato a banche italiane e spagnole? Ovviamente, no. E non pensiate che il giochino valga solo per l’Eurotower e per l’Europa. Guardate questo grafico, il quale ci mostra come grazie all’operatività all-in della Fed, le aziende americane abbiano oggi raggiunto il massimo grado di indipendenza dal settore bancario in quanto a necessità di finanziamento dalla grande crisi finanziaria del 2008.

Il motivo? Semplice, la Federal Reserve ormai compra anche la carta igienica, quindi le aziende indebitate che pagherebbero un capitale di premio di rischio in una condizione normale, riescono invece a finanziarsi tranquillamente sul mercato a rendimenti più che accettabili. Evitando così le forche caudine delle banche commerciali per ottenere fidi e prestiti. In Europa la situazione resta invece diametralmente opposta, visto che l’80% del finanziamento corporate dipende in toto dagli istituti di credito. Quale pensate che potrebbe essere la prossima mossa di “deviazione” dallo statuto della Bce, sentenza di Karlsruhe permettendo? E nel caso avvenisse, chi beneficerebbe in primis da questa supplenza, se non le stesse banche che si ritroverebbero sgravate anche da quella noia che è l’erogazione del credito alle imprese?

In Italia, ad esempio, si continuerebbe a comprare Btp, godendo del backstop della Bce e facendosi anche belli con Tesoro e Governo. Ma cosa dico belli, addirittura patriottici! Magari l’argent de poche – dopo aver messo un po’ a posto bilanci con troppo maquillage e buchi talmente somiglianti a voragini da richiedere altrimenti l’intervento da chirurgia plastica dell’ennesimo aumento di capitale – finirà alle famiglie, così come atto caritatevole per guadagnarsi una fetta di paradiso e gonfiare un po’ le voci sugli attivi “buoni”. Tanto, signori, il progetto di bad bank europea per raccattare le sofferenze di mezzo Continente – anzi, del Club Med – in modalità discarica mica è tramontato, attende solo il casus belli traumatico di turno per poter essere sdoganato. Gli Usa insegnano.

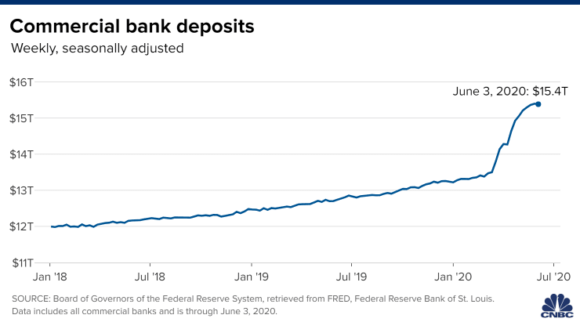

Sapete attualmente in quanto denaro stanno sguazzando le banche americane “grazie” alla crisi Covid? Stando a dati ufficiali Fdic appena diffusi, da fine gennaio a oggi sono fluiti sui conti degli istituti a stelle e strisce qualcosa come 2 triliardi di dollari di nuovi depositi, come mostra il grafico. Un wall of money senza precedenti, se si pensa che soltanto nel mese di aprile i depositi sono cresciuti di 865 miliardi di dollari, una cifra che da sola è più alta del precedente record relativo però a un intero anno.

E chi ha beneficiato maggiormente di questo inflow da paura collettiva? I soliti noti: JP Morgan Chase, Citigroup e Bank of America. Più dei due terzi dell’ammontare di nuovi depositi da gennaio a oggi sono terminati nelle casse delle principali 25 istituzioni bancarie del Paese. E come hanno fatto? Semplice, il solito combinato congiunto di fattori tutti riconducibili al carattere di sistemicità del comparto e alla sua natura collateralistica rispetto al potere politico, in primis lo status di Primary Dealers del Tesoro di molti componenti. Quando grandi nomi come Boeing e Ford hanno annusato l’aria prima dei tonfi di marzo e dopo aver patito downgrades del rating, dove pensate che abbiano depositato il denaro delle credit lines di sindacato che hanno prosciugato in un solo colpo per garantirsi un cuscinetto di sicurezza? E chi pensate che abbia “garantito servizi e assistenza”, su mandato federale e con remunerative commissioni, a una larga parte dei beneficiari del programma Paycheck Protection Program varato dal governo per piccole e medie aziende? E chi ha capitalizzato a livello di depositi quando la Fed ha inaugurato il programma di acquisto onnivoro di bond, garantendo miliardi alle cosiddette trust banks, ovvero i custodi privilegiati dei conti a moltissimi zeri di fondi come BlackRock o Fidelity?

A questo unite il fatto che le banche principali sono anche quelle che già possono vantare la clientela retail più ampia, il cui tasso di risparmio lo scorso aprile negli Usa ha toccato il livello record del 33%, a fronte di un aumento del reddito personale del 10,3% nello stesso mese, dovuto ai 1.200 di assegno di supporto del governo ai cittadini.

Volete l’helicopter money? Tranquilli, nel sistema bancario troverete certamente un alleato. Il Ceo di Bank of America, Brian Moynihan, la scorsa settimana ha ammesso con Cnbc che i conti correnti con meno di 5mila dollari depositati presso il proprio istituto sono aumentati del 40% dall’inizio della pandemia a oggi. E quale conseguenza diretta patirà invece la Real America da questa situazione di privilegio delle banche? Quella di veder ulteriormente ridotti i già risicati tassi di interesse sui soldi che deposita con il badile, per la semplice ragione che – a questo punto – le banche non hanno più bisogno di attirare clientela, sguazzando nella liquidità e con le imprese che pagano commissioni per emettere bond al fine di finanziarsi, senza chiedere prestiti o linee di credito a rischio insolvenza. Anzi, in vista di una possibile recessione, ora le banche stringeranno i cordoni della borsa e alzeranno i criteri valutativi di rating creditizio, prima di erogare un prestito o accendere un mutuo. Tutto, in nome della “prudenza” e, soprattutto, degli stress test della Fed che si terranno fra una settimana, il 30 giugno.

Tu guarda le combinazioni, per qualcuno le crisi non sono mai tali. Anzi, prevale sempre il carattere di opportunità. Certo, finché la gente si farà abbindolare dalle cortine fumogene a orologeria e scenderà in piazza per abbattere statue di generali confederati o di Winston Churchill invece di protestare fuori dalla sede della Fed o della Bce, il compito per il potere sarà molto facilitato. Da panem et circenses a panem et Floyd il passo è breve. E il risultato garantito.