SPY FINANZA/ Altro che Italia fuori dall’euro, c’è un altro cigno nero in arrivo

Hanno fatto discutere le dichiarazioni di Savona sull'uscita dall'euro dell'Italia. Un cigno nero in arrivo c'è, dice MAURO BOTTARELLI, ma ha a che fare con altro

(LaPresse)

(LaPresse) «Oggi le posso dire che non ci sto pensando e il governo non sta lavorando a questo. Non possiamo immaginarlo nemmeno per un attimo… Il governo non vuole uscire dall’euro. Se poi gli altri cercheranno di cacciarci non lo so, ma questo non è la nostra volontà, ne metteremo gli altri nelle condizioni di farlo». Così, intervistato a La7, Luigi Di Maio, vice-premier e ministro del Lavoro, in risposta alle parole di martedì pomeriggio del ministro Paolo Savona in audizione congiunta. Insomma, non ci sarebbe nessun piano B per un’eventuale uscita o espulsione dell’Italia dall’euro. Male, dico io. Perché al netto della solita distorsione di fatti e parole che gran parte della stampa ha posto in essere relativamente ai concetti espressi dal ministro per i Rapporti con l’Ue, un piano B è sempre meglio averlo. Ciò che invece uno come il professor Savona dovrebbe sapere, dall’alto della sua esperienza in Bankitalia e accademica, è che certe cose le tieni per te. O, quantomeno, eviti di dirle pubblicamente a mercati aperti. Siamo all’A,B,C, tanto che non fosse stato per la performance degli energetici trainati dal mini-rally del petrolio (alimentato dai giochi sotterranei e dai tweets destabilizzanti di Donald Trump rispetto alla produzione Opec post-sanzioni all’Iran), i titolo bancari martedì avrebbero trascinato in negativo Piazza Affari. Ministro, capisco che certe minuzie e miserie umane nemmeno sfiorino una mente intellettualmente superiore come la sua, ma sa, stante la volontà di qualcuno di farla addirittura capo del Mef, certe scivolate paiono davvero fuori luogo. Una cosa però è vera: occorre prepararsi a tutto, soprattutto all’impensabile.

Al netto della malafede di parte dei media, infatti, il professor Savona non ha detto nulla di che. Soprattutto perché ha furbescamente mascherato ogni suo concetto dietro la figura retorica del “cigno nero”, ovvero l’evento imponderabile la cui magnitudo è tale da non consentire difese efficaci. Quindi, occorre almeno attrezzarsi per tamponare i danni e limitarli. Evocare il “cigno nero” equivale a vaticinare la possibilità, nell’arco della giornata, di incontrare per caso un amico: può accadere, abitando nella stessa città o paese, ma, in caso contrario, nessuno metterà in dubbio le tue doti da novello Nostradamus. Quindi, signori, ridimensioniamo la portata dell’accaduto, per favore. Come dicevo ieri, le cose gravi davvero sono state detto da Draghi e Visco, il professor Savona ha soltanto voluto intestarsi un pagherò politico per quando, in autunno, la crisi finanziaria si abbatterà sull’eurozona e lui potrà proferire, in favore di telecamere e microfoni, il mitico “ve lo avevo detto” come supremo atto di rivalsa verso il veto del Quirinale nei confronti della sua nomina a ministro dell’Economia.

Pensateci, cos’ha detto di tanto eclatante il ministro-professore? Nulla, in realtà, solo che occorre prepararsi al “cigno nero”: facile così, non vi pare? Ieri mattina ero ospite alla trasmissione Coffee Break su La7 (se vi interessa, potete vedere la registrazione) e, stante anche lo status penalizzante del collegamento da Milano, non sono riuscito a dire tutto ciò che volevo. Lo faccio qui, come succede da qualche annetto, d’altronde. Dunque, cosa può farci deragliare? Cosa può farci espellere dall’euro?

A oggi e al netto dello sbilanciamento nel conto di Target2, nulla. Il problema è se reggerà l’eurozona in quanto tale. E sono i numeri a dirci che, al netto delle beghe sui migranti, qualche dubbio al riguardo sarebbe conveniente farselo venire. Partiamo dal vero e proprio canarino nella miniera, ovvero il debito junk. Cosa sia ormai lo sapete, ovvero il debito emesso sotto forma di obbligazioni da aziende il cui rating è ben lontano dall’investment grade, ma che, grazie alla compressione artificiale degli spread dovuta all’azione delle Banche centrali, hanno vissuto anni di gloria, potendosi finanziare allegramente e a costi ben minori rispetto a quelli del sistema bancario, il quale il premio di rischio lo vuole e tutto, se il tuo rating non depone a favore della solvibilità. Ma quando hai le Banche centrali a garanzia de facto di ciò che emetti (ciò che vorrebbero il ministro Savona e i suoi accoliti per il debito sovrano), tutto è più facile. Talmente facile che hanno utilizzato questa scappatoia di finanziamento davvero cani e porci, tanto da ritrovarci con qualcosa come 3,7 triliardi di dollari di controvalore in debito spazzatura sparsi sul mercato, tutte potenziali mine anti-uomo.

E quasi un triliardo è riconducibile all’eurozona, visto che la Bce con il suo programma di acquisto di bond corporate ha facilitato il proliferare di aziende zombie sul mercato. Le quali, dal canto loro, hanno goduto anche del profilo di attrattività dei rendimenti che offrivano, poiché al netto della distorsione posta in essere dall’Eurotower, se hai rating non investment grade qualcosa in più devi offrirlo agli investitori, affinché acquistino il tuo debito. E con i tassi sottozero, la ricerca di rendimento è diventata legge soprattutto per i fondi d’investimento. Anche quelli pensionistici, per capirci. I quali si ritrovano ora con in pancia immondizia travestita da occasione dell’anno: peccato che fra poco la Bce smetterà di comprare qualsiasi cosa e quella cartaccia tornerà potenzialmente a essere tale, stante il rischio di ridenominazione dei prezzi. Il pericolo? Una catena di default aziendali. E non in Grecia o in Austria, ma anche in Germania, Francia, Italia e Spagna.

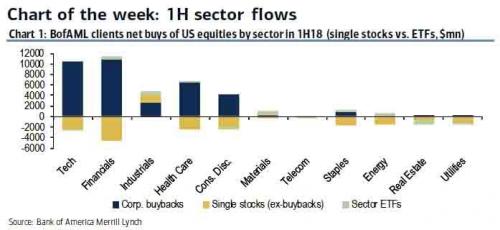

La dimensione del fenomeno, poi, è globale e ha come epicentro, come al solito, gli Usa. E qui arriva il secondo potenziale “cigno nero”, ovvero il fatto che i soldi rastrellati sul mercato da molte aziende attraverso emissioni a valanga sono servite a finanziare i buybacks azionari delle stesse, ovvero il riacquisto sul mercato di proprie azioni al fine di tenere alte le valutazioni, abbassare il flottante e garantire così lo stacco di cedole e il pagamento di dividendi e bonus. Bene, questi due grafici mettono in prospettiva la situazione attuale: JP Morgan stimava per l’anno in corso un controvalore di buybacks record di 842 miliardi di dollari, tanto da risultare questa attività finanziaria pressoché l’unico reale driver dei rialzi azionari degli indici, altro che Trumpnomics. Insomma, altra distorsione.

C’è però un problema, ovvero che quella valutazione risulta già oggi per difetto, visto che dati appena pubblicati ci dicono che solo nel primo semestre di quest’anno il controvalore dei buybacks è stato di 680 miliardi di dollari, circa 160 miliardi in meno di ciò che si stimava per l’intero 2018, il cui computo annualizzato quindi oggi risulterebbe in prospettiva di 1,35 triliardi di dollari. Solo di riacquisto di proprie azioni da parte delle aziende! E quando, anche a causa del venir meno delle emissioni allegre che li finanziano a costi irrisori, i buybacks caleranno di volume e smetteranno di essere il motore che fa viaggiare gli indici, cosa accadrà a questi ultimi, stante lo status conclamato di bear market o correzione di praticamente tutte le Borse dei mercati emergenti (Cina in testa, con i suoi 6,7 triliardi di dollari di market cap) a causa dell’operato della Fed sui tassi e quindi sul dollaro?

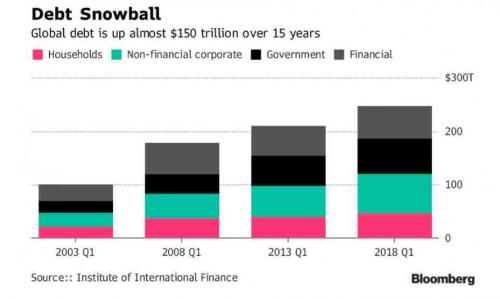

Ma in cima alla montagna dei “cigni neri” c’è quello che possiamo definire reale, la madre di tutti i rischi potenziali. Questo grafico ci dice tutto: il debito globale (pubblico/privato) ha appena toccato – il dato è di martedì – la sobria cifra di 247 triliardi di dollari, 8 triliardi in più dal 31 dicembre scorso e 30 triliardi in più rispetto alla fine del 2016. Tutto questo, “grazie” alle operazioni espansive delle Banche centrali e pressoché unicamente per far andare avanti il grande casinò finanziario, non certo per innescare reale crescita economica. E sapete chi ha conosciuto l’incremento maggiore negli ultimi 5 anni? Il debito corporate non finanziario, ovvero le stesse aziende che hanno emesso con il badile debito e con lo stesso strumento hanno ricomprato le loro azioni sul mercato, millantando bilanci e stati di salute straordinari: siamo passati da 58 triliardi del 2013 agli attuali 74 triliardi di dollari.

È matematico, al netto di questi numeri, che una crisi finanziaria sia alle porte: è necessario, di fatto, perché se il mercato non si purga un po’, esploderà in maniera disordinata. E sarà davvero l’anno zero. Il problema è capire quale criticità andrà fuori controllo per prima e, soprattutto, quale sarà l’epicentro dell’esplosione: per limitare i danni del fall-out, quest’ultima variabile è fondamentale. E le allarmate parole dell’altro giorno di Mario Draghi rispetto alla necessità che l’Ue si doti subito di un paracadute per il sistema bancario dell’eurozona non fa ben sperare, così come l’ammissione del governatore di Bankitalia, Ignazio Visco, rispetto al fatto che oggi come oggi siamo più fragili di dieci anni fa.

Le cifre che vi ho appena elencato lo confermano da sole, senza bisogno di molti altri commenti. Capite perché serve eccome un piano B? Ma anche che servirebbe serietà nel gestire l’intera vicenda e non sparate a sensazione e scenari meramente ideologici, tanto per combattere battaglie di retroguardia, fra elitarismo accademico e frustrato pressapochismo? Ma signori, parliamoci chiaro: quanti italiani sono consci di cosa sta per arrivare, di cosa realmente c’è sotto il pelo dell’acqua? E, cosa ancora più grave, quanti sono davvero interessati a saperlo e capirlo? La reazione all’acquisto di Cristiano Ronaldo appare un’ottima cartina di tornasole: panem et circenses pare bastare alla maggioranza dei nostri connazionali, occorre ammetterlo. E allora, non lamentiamoci della Troika o del Fmi. Ce lo saremo cercato, in parte. Per il resto, ringraziate le Banche centrali, le quali hanno trasformato una sacrosanta operazione di salvataggio emergenziale nel miglior strumento strutturale e sistemico che il sisma finanziario abbia mai conosciuto per fare soldi a palate a spese dei contribuenti globali. I quali, fra poco, dovranno pagare il conto un’altra volta, dopo il 2008.

Il “cigno nero” è in arrivo. Ma l’uscita o l’espulsione dall’euro dell’Italia non c’entrano proprio nulla, è il sistema a essere marcio in sé. Il resto sono solo conseguenze. O facile propaganda.

P.S.: Dopo tanto pessimismo e brutte notizie (la realtà, però, è testarda e regina), permettetemi una nota positiva. Ieri in studio con me a Milano c’era l’assessore ai Trasporti e alle Infrastrutture della Regione Lombardia, Claudia Maria Terzi: per una volta posso dire, da cittadino lombardo, di sentirmi tranquillo e ben rappresentato. Capace, preparata e, soprattutto, votata davvero al suo lavoro, pur essendo diventata mamma da poco. Brava e avanti così, da qualche parte occorrerà ripartire dopo il botto. E più che un big bang monetario, io penso che potrebbe scaturirne uno territoriale e di assetto istituzionale per questo Paese.

© RIPRODUZIONE RISERVATA

I commenti dei lettori