SPY FINANZA/ Dal Giappone un’altra prova dei danni delle banche centrali

Dal Giappone arriva un'altra prova che le politiche espansive delle Banche centrali non rappresentano una vera soluzione alla crisi

Haruhiko Kuroda, Governatore della Boj (Lapresse)

Haruhiko Kuroda, Governatore della Boj (Lapresse) Non so se ve ne siete accorti, ma da qualche tempo gli idolatri delle stamperie globali hanno smesso di citare il Giappone come esempio efficace ed edificante da seguire per indebitarsi come pazzi e vivere felici. Certo, ogni tanto salta ancora fuori qualche proposta di “bond patriottico” a rinverdire i fasti per una versione italiana dell’autarchia sovrana nipponica, ma, giustamente, durano il tempo di un battito d’ali. Eppure, non più tardi del 27 aprile scorso, la Bank of Japan è andata all-in con il suo mitologico Abenomics, lanciando quello che di fatto è un Qe illimitato negli ammontare. Insomma, non solo addio al tetto massimo di acquisti per 80 triliardi di yen l’anno di securities (circa 743 miliardi di dollari), ma anche un bell’aumento a 20 triliardi di yen dal controvalore di corporate bonds e commercial papers che verranno acquistati. Di fatto, il sogno segreto di chi invoca una Bce onnivora che garantisca i debiti di chiunque, sopprimendo i premi di rischio e con essi le responsabilità connesse al loro servizio.

Come mai, quindi, non troviamo in televisione politici imbandierati in bianco-rosso e agitanti sushi in un trionfo di sovranismo monetario? Ce lo spiegano questi due grafici, i quali mostrano plasticamente come in effetti determinate ricette facciano diretto riferimento alla geniale intuizione keynesiana di scavare buche inutili per poi richiuderle, garantendo comunque posti di lavoro a chi inforca la pala.

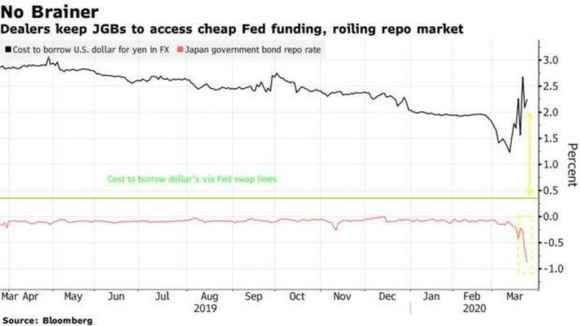

Di fatto, come mostra il primo grafico, quei geniacci della Bank of Japan si sono scordati un piccolo particolare, prima di annunciare il loro ulteriore passo verso il baratro: che la Fed ha riattivato e potenziato le linee di swaps con le altre principali Banche centrali del mondo per finanziarsi in dollari. E che, soprattutto, garantisce condizioni di accesso molto migliori: ad esempio, i dealers che a fine marzo hanno postato debito sovrano giapponese come collaterale per finanziarsi, hanno ottenuto dalla Federal Reserve dollari a 3 mesi allo 0,37% contro il 2% delle condizioni normali di mercato. A vostro modo di vedere, cosa faranno d’ora in poi? Si gonfieranno di patriottismo, tenendo da conto quei bonds per garantire alla Bank of Japan di far continuare a girare la ruota da criceto che è il Qe oppure continueranno a finanziarsi presso la Fed, di fatto generando i prodromi di una scarsezza di collaterale che potrebbe rendere totalmente inutile l’ulteriore, faustiano ampliamento dell’Abenomics appena annunciato?

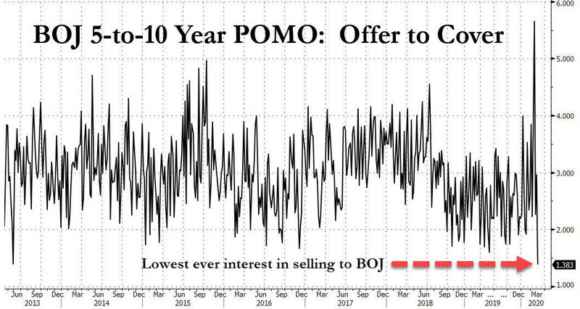

Il secondo grafico offre una risposta chiara, visto che sempre a fine marzo, i dealers ha postato pochissimo collaterale alla cosiddetta Rinban operation (il corrispettivo giapponese del Pomo della Fed) su titoli con scadenza fra i 5 e i 10 anni, portando la ratio offer to cover al livello mostrato in figura. Quindi, o la Bank of Japan decide di suicidarsi ulteriormente, arrivando a offrire condizioni di incentivazione fuori mercato oppure rischia di ritrovarsi senza offerta di collaterale per le sue operazioni. Il tutto, tanto per mostrare il geniale tempismo nipponico, in piena crisi da lockdown globale o inizio del post-lockdown, quando di fatto si viaggerà con il coltello fra i denti per riuscire a mantenere attive le presse e garantire liquidità alle economie.

Insomma, il Giappone dopo anni e anni di delirio monetarista, potrebbe essere alla vigilia del suo redde rationem, visto che i mercati cominciano ad auto-stabilizzarsi grazie proprio alla rottura del monopolio autarchico della Bank of Japan, operato in questo caso dalle swap lines della Fed e della loro alternativa di finanziamento più a buon mercato. Game over? Non ancora, per carità. Ma un bel cartello “vicolo cieco” è comparso simbolicamente sulla strada del duo Abe-Kuroda. E non proprio con il timing migliore.

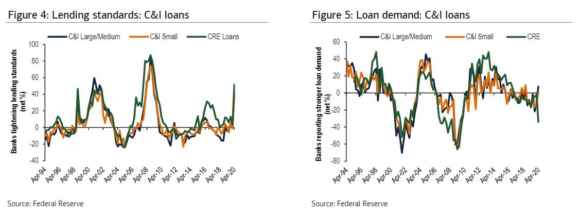

Ma si sa, adesso il faro assoluto è proprio la Fed. Nella fattispecie, il fatto che grazie alla sua operatività, le piccole e medie aziende (e le famiglie) statunitensi, a differenza di quelle italiane, anneghino nei dollari a fondo perduto. Balle. In primis, perché il programma Ppp dedicato alle PMI è gestito dal Tesoro direttamente e non dalla Fed (piccolo particolare, soprattutto a livello di garanzie federali sui prestiti). Secondo, perché come mostra questo grafico, nonostante gli sforzi monetaristi della Banca centrale Usa, oggi finanziarsi tramite il comparto bancario negli Stati Uniti è più oneroso che mai. Ovviamente, sempre che voi non siate un hedge fund o una banca d’affari che muove il casinò di Wall Street.

Il perché è presto detto, come vi ho più volte anticipato nelle scorse settimane: le banche Usa sanno benissimo che sta per abbattersi sull’economia del Paese un’ondata di default senza precedenti, quindi dopo aver aumentato a dismisura i cuscinetti precauzionali e gli accantonamenti, oggi hanno alzato pesantemente i requisiti per la concessione di prestiti, i cosiddetti lending standards mostrati dalla figura 4 del grafico. Come mai gli ultras da Curva Sud della Fed non vi raccontano tutta la storia ma solo quella degli unicorni che compaiono per magia dai conti correnti, sorridendoti e annunciandoti come il Governo ti abbia regalato soldi a fondo perduto, stile Lotteria di Capodanno? Forse perché, esattamente come sta accadendo con il Giappone, l’intera narrativa del mondo salvato dalla tipografia Lo Turco sta crollando miseramente, crisi dopo crisi, sempre più frequenti e sistemiche.

Volete qualche cifra al riguardo (sapete com’è, ho ancora questo brutto vizio di parlare con il sostegno dei numeri e non della filosofia)? Pronti. Stando all’ultimo report di Bank of America, appena pubblicato, solo nel mese di aprile i defaults aziendali negli Usa hanno toccato un controvalore di 17 miliardi di dollari. Ma non basta, perché debito per altri 27 miliardi è entrato nella default watchlist della banca – ovvero, una sorta di limbo garantito dal cosiddetto grace period che viene lasciato ad emittenti con difficoltà contingenti nell’onorare le proprie scadenze – e altri 25 miliardi viaggiano ormai nella categoria del cosiddetto deep distressed, ovvero emittenti i cui bonds stanno attualmente prezzando sul mercato al di sotto dei 50 centesimi sul dollaro e hanno conosciuto un calo del prezzo superiore al 50% dai massimi negli ultimi sei mesi.

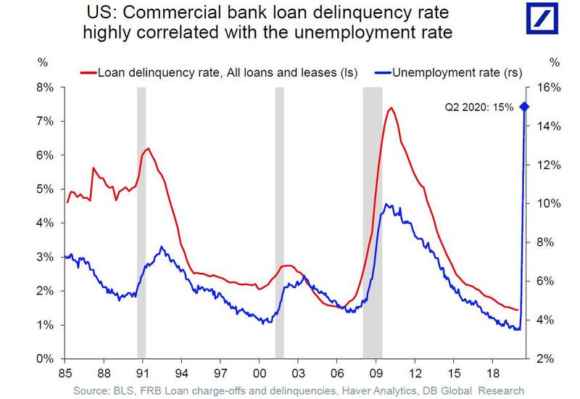

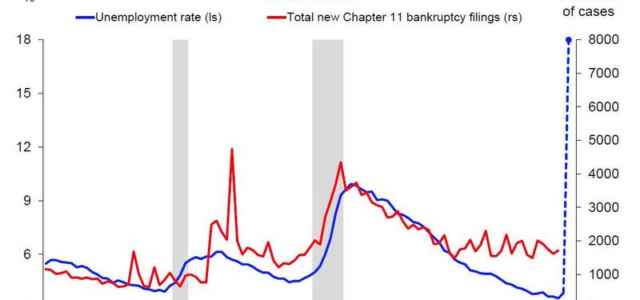

Insomma, l’ondata di potenziali fallimenti è decisamente biblica, senza precedenti. In confronto, il 2008-2009 potrebbe potenzialmente apparire solo uno stress test innocuo, una passeggiata nel parco. La conseguenza di tutto questo? Ce la mostrano in prospettiva questi due grafici finali, dai quali si evince quale potrebbe essere la dinamica legata a insolvenze su prestiti e mutui e bancarotte di aziende rispetto al trend di correlazione storico con il tasso di disoccupazione Usa. E con 33 milioni di americani che hanno perso il lavoro solo nelle ultime 7 settimane, c’è poco da smontare il carattere empirico di questo studio: potenzialmente, potrebbe anche essere benigno come proiezione.

D’altronde, Larry Fink di BlackRock, uno che sovrintende assets per 7,5 triliardi di dollari, è stato chiaro: “Parlando con i banchieri statunitensi, ho ricevuto da tutti la medesima conferma: si attendono una cascata di fallimenti corporate come mai nella storia dell’economia del nostro Paese”. Non male come risultato della politica salvifica, quasi taumaturgica della Fed, non vi pare?

Volete capirla, una volta per tutte, che la ricetta per uscire dalla crisi che vi prospettano con enorme facilità gli idolatri delle stamperie globali, in realtà è la ragione ontologica che ci ha visto finirci dentro, almeno tre volte dal 2008 in poi?

© RIPRODUZIONE RISERVATA